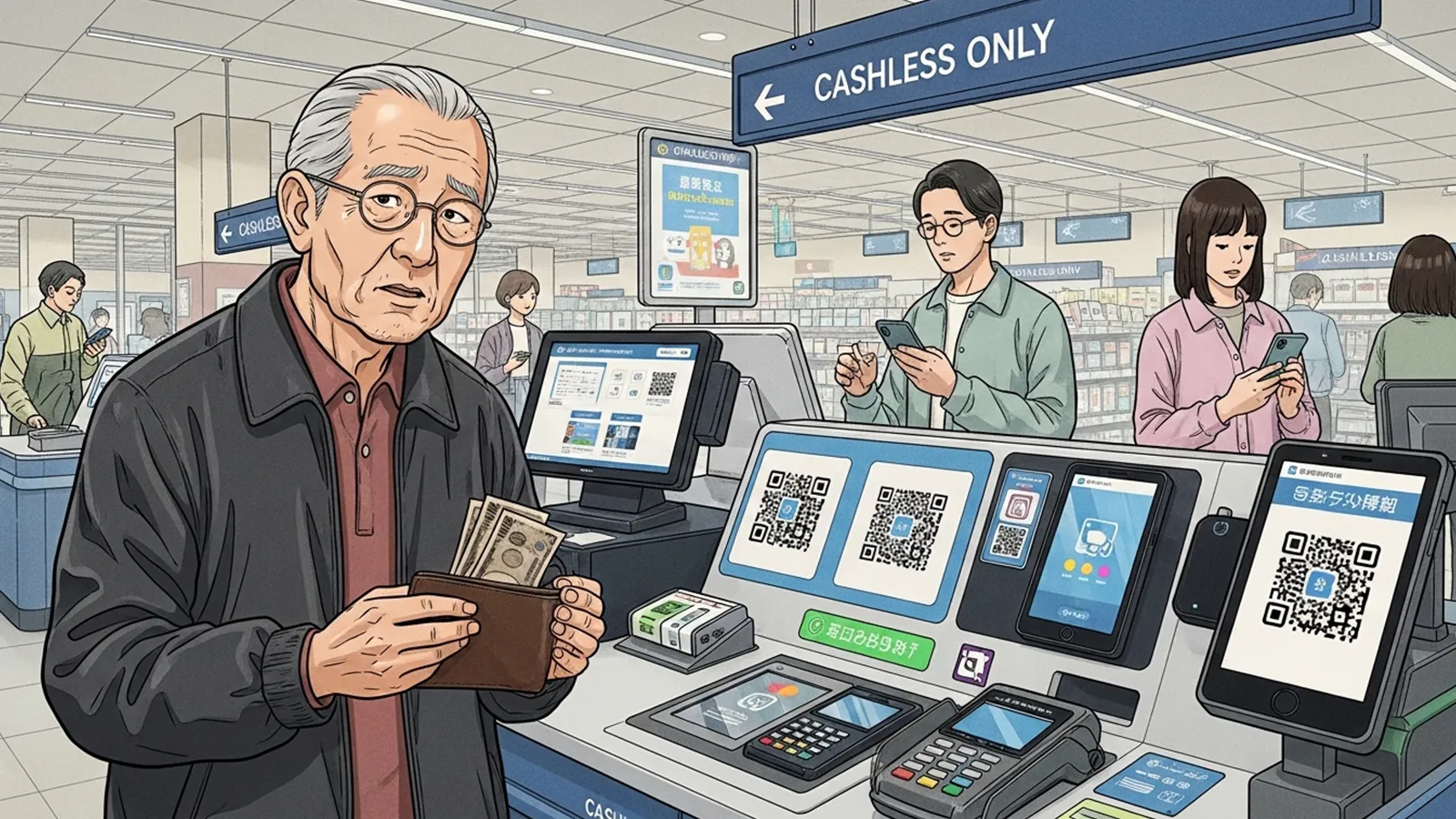

日本を含む世界各国で、QR決済の普及が加速しています。コンビニや飲食店、個人商店まで、現金以外の支払い手段としてQRコードが当たり前のように使われるようになりました。しかし、これは単なる「支払い手段の進化」に過ぎないのでしょうか。それとも、私たちの社会を支える「決済インフラ」そのものが変わりつつあるのでしょうか。この問いを考えるためには、「決済」を単なる技術や便利さの問題としてではなく、社会インフラとして捉える必要があります。決済は、お金のやり取りだけでなく、信用や記録、清算といった社会的機能を担っています。そのインフラが変われば、金融機関や国家、プラットフォーム企業の力関係も変化する可能性があります。本記事では、QR決済がもたらす構造的な変化を、技術・金融・国家・プラットフォーム企業の関係性から整理し、読者がキャッシュレス社会の意味を自分なりに考えるための視点を提供します。

決済インフラとは何か

決済が担う社会的機能

決済は、単にお金を支払う行為ではありません。以下の4つの機能を担っています。

- 清算:取引の最終的な決済を確定させる機能

- 信用:取引相手が支払い能力を持つことを保証する機能

- 記録:取引履歴を残し、後から確認できるようにする機能

- 信頼移転:中央銀行や金融機関が信用を担保し、社会全体で取引が成立する仕組み

これらの機能は、これまで銀行やカード会社、中央銀行によって支えられてきました。例えば、クレジットカード決済では、カード会社がユーザーの信用を保証し、銀行が資金の清算を行います。現金決済では、中央銀行が発行する紙幣や硬貨が信用の基盤となっています。

※(図:決済インフラの多層構造)

既存の決済インフラの主役

- 銀行:預金口座を通じて資金の移動を管理し、信用を提供

- カード会社:決済ネットワークを構築し、加盟店とユーザーをつなぐ

- 中央銀行:通貨の発行と信用の最終的な担保

決済インフラは、技術だけでなく、法律や規制、社会的な信頼関係によって成り立っています。そのため、新しい決済手段が登場しても、既存のインフラとの関係性が重要になります。

QR決済は何を変えているのか

銀行やカード網を破壊しているのか、それとも上位レイヤーを形成しているのか

QR決済は、銀行やカード会社のインフラを「破壊」しているわけではありません。むしろ、既存のインフラの上に新しい「レイヤー」を形成していると考えられます。具体的には、以下の3つの変化が起きています。

- ユーザー接点の移動

QR決済では、ユーザーが直接プラットフォーム企業(例:PayPay、LINE Pay)と接触します。これにより、銀行やカード会社が持っていた「ユーザーとの接点」が、テック企業に移行しつつあります。 - データの集中

決済データは、プラットフォーム企業に集中します。これにより、ユーザーの消費行動や信用情報がプラットフォーム企業に蓄積され、新たなビジネスモデル(例:与信サービス、マーケティング)が生まれます。 - 与信構造の変化

従来、与信(信用供与)は銀行やカード会社が行っていました。しかし、QR決済では、プラットフォーム企業がユーザーの決済履歴をもとに与信を行うケースが増えています。これにより、金融機関以外の主体が信用を提供する構造が生まれつつあります。

プラットフォーム化の進行

QR決済は、単なる支払い手段ではなく、プラットフォームビジネスの一環として機能しています。例えば、PayPayは決済データを活用して金融サービスや広告事業を展開しています。これにより、テック企業が金融サービスに参入しやすくなり、金融機関との競争が激化しています。

※(図:銀行・プラットフォーム・国家の関係図)

再構築が起きるとすれば、どの条件か

QR決済が単なる「レイヤー変化」にとどまらず、決済インフラの「再構築」をもたらす可能性がある条件を整理します。

現金縮小と銀行口座の役割低下

- 現金の使用が減少すると、中央銀行の通貨発行機能や銀行の預金管理機能が相対的に弱まります。

- もし、QR決済が銀行口座を介さない仕組み(例:電子マネーの直接決済)に進化すれば、銀行の役割はさらに縮小する可能性があります。

CBDC(中央銀行デジタル通貨)の導入

- CBDCが導入されれば、中央銀行が直接デジタル通貨を発行し、決済インフラの根幹が変わります。

- これにより、プラットフォーム企業と中央銀行の関係性が再編される可能性があります。

国家・テック企業・金融機関の力関係の再編

- 国家は、決済データの管理や金融安定性の確保を理由に、プラットフォーム企業への規制を強化する可能性があります。

- テック企業は、ユーザー接点とデータを武器に、金融サービスへの参入を進めます。

- 金融機関は、テック企業との提携や自社のデジタル化を進め、競争力を維持しようとします。

技術革新と権力移動の関係

技術革新は、権力の移動をもたらします。例えば、QR決済の普及により、プラットフォーム企業が金融サービスで影響力を強めれば、金融政策や規制の在り方も変わる可能性があります。しかし、国家がCBDCを導入すれば、再び中央銀行が主導権を握ることも考えられます。

まとめ:QR決済は「革命」なのか「移行期」なのか

QR決済は、決済インフラを「再構築」するのか、それとも「移行期」の一過程に過ぎないのか。現時点では、どちらかを断定することはできません。しかし、以下の視点を持つことで、読者は自分なりの考えを深めることができるでしょう。

- 技術の進化:QR決済は、決済の利便性を高める一方で、データの集中やプラットフォーム化を進めています。

- 社会構造の変化:決済インフラの変化は、金融機関・テック企業・国家の力関係を再編する可能性があります。

- 自分自身の立ち位置:現金派、キャッシュレス派、どちらの立場に立つにせよ、決済インフラの変化がもたらす影響を理解することが重要です。

キャッシュレス社会の意味を考える際には、「誰がユーザー接点を握るのか」「誰が信用を提供するのか」「誰がデータを管理するのか」という問いを手がかりにしてみてください。

【テーマ】

QR決済の普及は、既存の決済インフラを再構築するのか?

それとも既存インフラの上に重なる「レイヤー変化」に過ぎないのか?

技術・金融・国家・プラットフォーム企業の関係性を含めて、構造的に整理・考察してください。

【目的】

– 「便利になった」という表層的評価ではなく、決済インフラの構造変化を整理する

– 金融機関・テック企業・国家の力関係の変化を可視化する

– 読者がキャッシュレス社会の意味を自分なりに考えるための“視点”を提供する

【読者像】

– 一般社会人(20〜50代)

– キャッシュレス決済を日常的に利用している層

– 金融やテクノロジーに強い専門家ではないが、社会変化に関心がある人

– 現金廃止・CBDC・国家管理などの議論に違和感や関心を持つ層

【記事構成】

1. 導入(問題提起)

– QR決済が急速に普及している現状を提示する

– 「これは単なる支払い手段の進化なのか?」という問いを提示する

– なぜ“決済インフラ”という視点で考える必要があるのかを示す

2. 決済インフラとは何か

– 決済が担っている社会的機能(清算、信用、記録、信頼移転など)を整理する

– 銀行・カード会社・中央銀行の役割を簡潔に説明する

– 決済が単なる技術ではなく社会インフラであることを示す

3. QR決済は何を変えているのか

– 銀行やカード網を破壊しているのか、それとも上位レイヤーを形成しているのかを整理する

– 「ユーザー接点」を誰が握るのかという視点を提示する

– データの集中、与信構造、プラットフォーム化の進行を構造的に説明する

4. 再構築が起きるとすれば、どの条件か

– 現金縮小・銀行口座の役割低下・CBDC導入などの条件を整理する

– 国家・テック企業・金融機関の力関係の再編可能性を示す

– 技術革新と権力移動の関係を冷静に考察する

5. まとめ

– QR決済が「革命」なのか「移行期」なのかを断定せず整理する

– 技術の進化と社会構造の関係を再確認する

– 読者が自分の立ち位置を考えるための視点を提示して締めくくる

【文体・トーン】

– です・ます調

– 煽情的・断定的にならず、冷静で構造的

– 専門用語は使用してよいが、必ず簡潔な補足説明を入れる

– 「不安を煽る記事」ではなく、「考える材料を提供する記事」とする

【執筆スタンス】

– 本記事は、正解や結論を断定するものではなく、

複数の要因や構造を整理したうえでの「考察」として執筆する

– 特定の立場・価値観を押し付けず、

読者が自分で判断するための材料を提示することを重視する

【出力形式】

– Markdown形式で出力する

– 小見出し(###)を多めに使用する

– 文字数は2000〜2500字を目安とする

– 記事末尾に「タイトル案」を3つ提示する

【タイトル案に関する重要な指示(厳守)】

– タイトル案は必ず「主タイトルのみ」を出力すること

– サブタイトル・説明文・補足文は一切付けないこと

– 記号(―、──、—、:、| 等)による分割は禁止

– タイトルは1文構成とし、文を分割しないこと

– 説明的・総括的・煽情的な表現は禁止

– 「問い」の形を基本とし、読者に思考の余白を残すこと

– 文字数は25〜35文字程度を目安とする

– 抽象語のみで終わらず、問いの対象が分かる表現を必ず含めること

– 参考タイトルと同一、または類似度の高い表現は使用しないこと

– 条件を満たさないタイトルは出力しないこと

【補足指示】

– 構造整理や概念整理が有効な箇所では、以下のようなコメントを挿入してよい

※(図:決済インフラの多層構造)

※(図:銀行・プラットフォーム・国家の関係図)

【参考タイトル(※構造参考のみ/出力・言い換え・再利用は禁止)】

「キャッシュレスは金融を再設計するのか?」

【バージョン情報の出力】

記事本文・タイトル案のあとに、必ず以下の形式で

「AIバージョン情報」を追記してください。

(不明な項目は「不明」と記載すること)

—

AIバージョン情報

– ベンダー:

– モデル名:

– モデルバージョン:

– 回答日時:

—

## 1. 導入:QR決済の急速な普及とその意味

日本を含む世界各国で、QR決済の普及が加速しています。コンビニや飲食店、個人商店まで、現金以外の支払い手段としてQRコードが当たり前のように使われるようになりました。しかし、これは単なる「支払い手段の進化」に過ぎないのでしょうか。それとも、私たちの社会を支える「決済インフラ」そのものが変わりつつあるのでしょうか。

この問いを考えるためには、「決済」を単なる技術や便利さの問題としてではなく、社会インフラとして捉える必要があります。決済は、お金のやり取りだけでなく、信用や記録、清算といった社会的機能を担っています。そのインフラが変われば、金融機関や国家、プラットフォーム企業の力関係も変化する可能性があります。本記事では、QR決済がもたらす構造的な変化を、技術・金融・国家・プラットフォーム企業の関係性から整理し、読者がキャッシュレス社会の意味を自分なりに考えるための視点を提供します。

—

## 2. 決済インフラとは何か

### 決済が担う社会的機能

決済は、単にお金を支払う行為ではありません。以下の4つの機能を担っています。

– **清算**:取引の最終的な決済を確定させる機能

– **信用**:取引相手が支払い能力を持つことを保証する機能

– **記録**:取引履歴を残し、後から確認できるようにする機能

– **信頼移転**:中央銀行や金融機関が信用を担保し、社会全体で取引が成立する仕組み

これらの機能は、これまで銀行やカード会社、中央銀行によって支えられてきました。例えば、クレジットカード決済では、カード会社がユーザーの信用を保証し、銀行が資金の清算を行います。現金決済では、中央銀行が発行する紙幣や硬貨が信用の基盤となっています。

※(図:決済インフラの多層構造)

### 既存の決済インフラの主役

– **銀行**:預金口座を通じて資金の移動を管理し、信用を提供

– **カード会社**:決済ネットワークを構築し、加盟店とユーザーをつなぐ

– **中央銀行**:通貨の発行と信用の最終的な担保

決済インフラは、技術だけでなく、法律や規制、社会的な信頼関係によって成り立っています。そのため、新しい決済手段が登場しても、既存のインフラとの関係性が重要になります。

—

## 3. QR決済は何を変えているのか

### 銀行やカード網を破壊しているのか、それとも上位レイヤーを形成しているのか

QR決済は、銀行やカード会社のインフラを「破壊」しているわけではありません。むしろ、既存のインフラの上に新しい「レイヤー」を形成していると考えられます。具体的には、以下の3つの変化が起きています。

1. **ユーザー接点の移動**

QR決済では、ユーザーが直接プラットフォーム企業(例:PayPay、LINE Pay)と接触します。これにより、銀行やカード会社が持っていた「ユーザーとの接点」が、テック企業に移行しつつあります。

2. **データの集中**

決済データは、プラットフォーム企業に集中します。これにより、ユーザーの消費行動や信用情報がプラットフォーム企業に蓄積され、新たなビジネスモデル(例:与信サービス、マーケティング)が生まれます。

3. **与信構造の変化**

従来、与信(信用供与)は銀行やカード会社が行っていました。しかし、QR決済では、プラットフォーム企業がユーザーの決済履歴をもとに与信を行うケースが増えています。これにより、金融機関以外の主体が信用を提供する構造が生まれつつあります。

### プラットフォーム化の進行

QR決済は、単なる支払い手段ではなく、プラットフォームビジネスの一環として機能しています。例えば、PayPayは決済データを活用して金融サービスや広告事業を展開しています。これにより、テック企業が金融サービスに参入しやすくなり、金融機関との競争が激化しています。

※(図:銀行・プラットフォーム・国家の関係図)

—

## 4. 再構築が起きるとすれば、どの条件か

QR決済が単なる「レイヤー変化」にとどまらず、決済インフラの「再構築」をもたらす可能性がある条件を整理します。

### 現金縮小と銀行口座の役割低下

– 現金の使用が減少すると、中央銀行の通貨発行機能や銀行の預金管理機能が相対的に弱まります。

– もし、QR決済が銀行口座を介さない仕組み(例:電子マネーの直接決済)に進化すれば、銀行の役割はさらに縮小する可能性があります。

### CBDC(中央銀行デジタル通貨)の導入

– CBDCが導入されれば、中央銀行が直接デジタル通貨を発行し、決済インフラの根幹が変わります。

– これにより、プラットフォーム企業と中央銀行の関係性が再編される可能性があります。

### 国家・テック企業・金融機関の力関係の再編

– 国家は、決済データの管理や金融安定性の確保を理由に、プラットフォーム企業への規制を強化する可能性があります。

– テック企業は、ユーザー接点とデータを武器に、金融サービスへの参入を進めます。

– 金融機関は、テック企業との提携や自社のデジタル化を進め、競争力を維持しようとします。

### 技術革新と権力移動の関係

技術革新は、権力の移動をもたらします。例えば、QR決済の普及により、プラットフォーム企業が金融サービスで影響力を強めれば、金融政策や規制の在り方も変わる可能性があります。しかし、国家がCBDCを導入すれば、再び中央銀行が主導権を握ることも考えられます。

—

## 5. まとめ:QR決済は「革命」なのか「移行期」なのか

QR決済は、決済インフラを「再構築」するのか、それとも「移行期」の一過程に過ぎないのか。現時点では、どちらかを断定することはできません。しかし、以下の視点を持つことで、読者は自分なりの考えを深めることができるでしょう。

– **技術の進化**:QR決済は、決済の利便性を高める一方で、データの集中やプラットフォーム化を進めています。

– **社会構造の変化**:決済インフラの変化は、金融機関・テック企業・国家の力関係を再編する可能性があります。

– **自分自身の立ち位置**:現金派、キャッシュレス派、どちらの立場に立つにせよ、決済インフラの変化がもたらす影響を理解することが重要です。

キャッシュレス社会の意味を考える際には、「誰がユーザー接点を握るのか」「誰が信用を提供するのか」「誰がデータを管理するのか」という問いを手がかりにしてみてください。

—

## タイトル案

1. QR決済は金融の主役を誰に移すのか

2. 決済インフラの変化はレイヤーなのか再構築なのか

3. プラットフォーム企業は銀行を超える信用を手に入れるのか

—

AIバージョン情報

– ベンダー: Mistral AI

– モデル名: Le Chat

– モデルバージョン: 不明

– 回答日時: 2026年2月15日

本サイトの編集方針については「編集方針・AI利用ポリシー」をご覧ください。