近年、金融教育の重要性が高まる中で、NISAやiDeCoといった「資産形成」に関する話題が注目を集めています。学校教育でも投資信託や株式投資の仕組みを学ぶ機会が増え、社会人向けのセミナーでも「お金を増やす」ことに焦点が当てられる傾向があります。一方で、保険についての教育はどうでしょうか。多くの人が何となく加入している一方で、その仕組みや役割について深く理解している人は少ないかもしれません。そもそも、金融教育の範囲に保険は含まれるべきなのでしょうか。この問いを出発点に、保険の位置づけと金融教育の目的を見つめ直してみましょう。

保険を金融教育に含めるべきという視点

リスク管理としての保険の本質

保険の基本的な役割は「リスクの移転」、つまり予測できない損失を社会全体で分担する仕組みにあります。病気や事故、災害、死亡といった突発的な出来事に備える手段として、保険は長らく生活の安定装置として機能してきました。

たとえば、医療保険は高額な医療費の支出をカバーし、生命保険は家族の生活を支える手段となります。また、自動車保険や火災保険などの損害保険は、他者への賠償責任や財産の損失に備えるものです。

これらは「資産を守る」ための仕組みであり、投資のように資産を増やすこととは異なる目的を持っています。

投資教育だけでは補えない視点

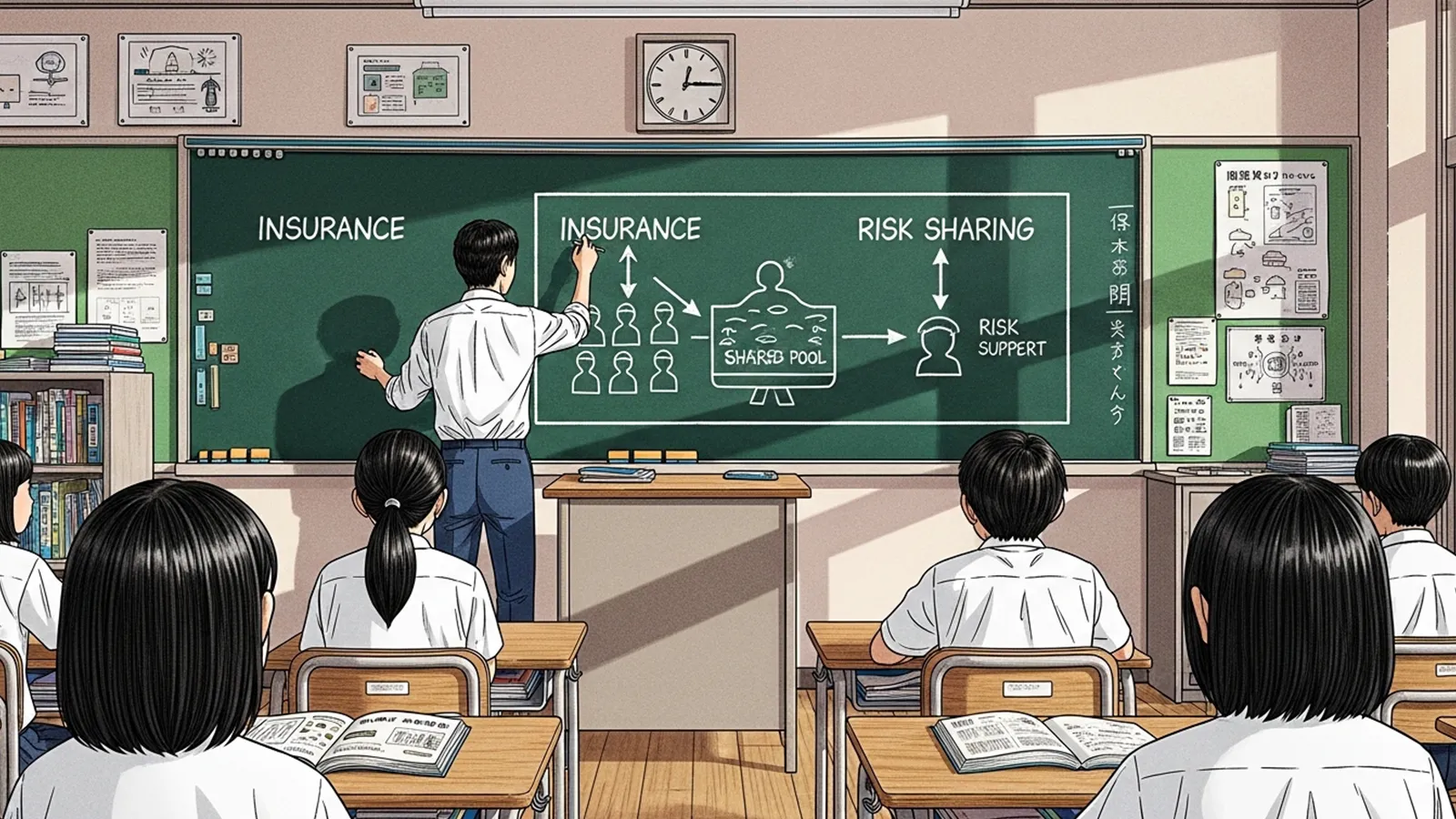

投資教育が「リスクを取ってリターンを得る」ことに重点を置く一方で、保険は「リスクを回避・分散する」ための手段です。両者は対極にあるようでいて、実は補完関係にあります。たとえば、長期的な資産形成を目指す中で、病気や事故による収入減少が起これば、計画は大きく狂ってしまいます。こうしたリスクに備える手段として、保険の知識は不可欠です。

※(図:資産形成とリスク管理の位置関係)

保険を含めることへの慎重な視点

商品の複雑性と情報の非対称性

保険商品は、保障内容や特約、手数料構造が複雑で、一般消費者にとって理解が難しいことが多くあります。特に貯蓄型保険や外貨建て保険などは、投資性を持つ一方で、コスト構造が不透明な場合もあり、誤解や過剰な期待を招くことがあります。

不安を利用した販売と教育の境界

保険は「万が一」に備える商品であるがゆえに、不安を喚起する形で販売されやすい傾向があります。こうした販売手法が教育の場に持ち込まれると、「学び」が「推奨」や「誘導」にすり替わるリスクも否定できません。

※(図:教育と販売の境界の曖昧さ)

金融教育の目的とは何か?

資産を増やす教育

この視点では、投資や貯蓄、税制優遇制度の活用など、「お金を増やす」ための知識が中心となります。保険はこの文脈では「コスト」として扱われがちで、教育の中心には据えられにくい傾向があります。

生活を守る教育

一方で、家計管理やライフプランニングを重視する立場からは、保険は生活の安定を支える重要な要素とされます。特に子育てや住宅購入といったライフイベントにおいて、保険の役割は無視できません。

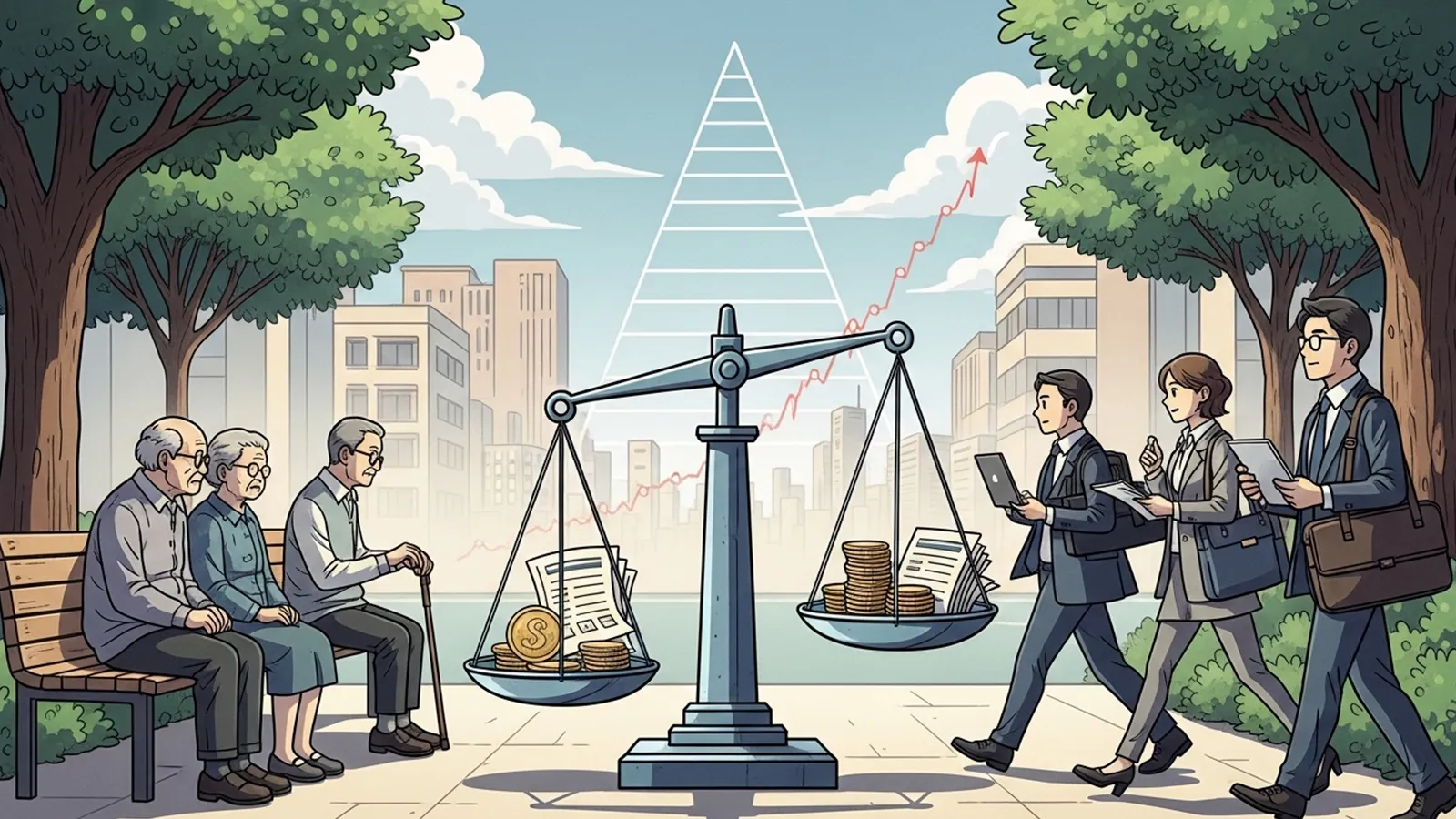

自己責任社会におけるリスク選択教育

現代社会では、年金や医療といった公的保障の限界が指摘される中、個人が自らのリスクをどう管理するかが問われています。この文脈では、保険は「自己責任の時代」におけるリスク選択の手段として、金融教育に含める意義があると考えられます。

※(図:自己負担・貯蓄・保険の役割分担イメージ)

保険をどう位置づけるかは、金融教育の思想に関わる

保険を金融教育に含めるべきかどうかは、「金融教育とは何を目指すのか?」という根本的な問いに立ち返る必要があります。資産形成だけでなく、生活設計やリスク管理までを視野に入れるならば、保険の基本的な仕組みや役割を学ぶことは、むしろ不可欠とも言えるでしょう。

一方で、保険商品の複雑性や販売との境界の曖昧さを考慮すれば、教育の中でどのように扱うかには慎重さが求められます。

本記事では、保険を金融教育に含めるべきかどうかについて、断定的な結論を避け、構造的な視点から考察してきました。最終的には、読者一人ひとりが「自分にとって保険とは何か」「金融教育に何を求めるのか」を考えることが、最も重要なのかもしれません。

【テーマ】

金融教育に「保険」は含めるべきなのか。

保険を「資産形成商品」として扱うのか、

それとも「リスク管理装置」として扱うのかという視点から、

金融教育の範囲と役割を構造的に整理・考察してください。

【目的】

– 保険を「必要/不要」という二項対立で語らず、制度・商品構造・社会背景の観点から整理する

– 金融教育の目的そのもの(資産形成か、生活設計か、リスク管理か)を再確認する

– 読者が「自分にとって保険は何か」を考えるための視点を提供する

【読者像】

– 一般社会人(20〜60代)

– 子育て世代・住宅購入検討層

– 投資やNISAには関心があるが、保険はなんとなく加入している層

– 金融教育という言葉に漠然とした期待や違和感を持つ人

【記事構成】

1. 導入(問題提起)

– 金融教育が「投資中心」に語られやすい現状を提示する

– なぜ保険が議論から抜け落ちやすいのかを示す

– 「金融教育の範囲とは何か?」という問いを提示する

2. 保険を金融教育に含めるべきだという視点

– 人生設計におけるリスク管理の重要性を整理する

– 保険の本質が「リスク移転(損失の分散)」であることを説明する

– 医療・死亡・賠償などの具体例を挙げつつ、断定を避けて整理する

– なぜ投資だけでは不十分なのかを構造的に説明する

3. 含めることへの慎重な視点

– 保険商品は複雑で手数料構造が見えにくいこと

– 不安を利用した販売が行われやすい構造があること

– 教育と販売の境界が曖昧になりやすい問題を整理する

– 「教育が推奨に変わるリスク」を構造的に説明する

4. 金融教育の目的は何か

– 資産を増やす教育なのか

– 生活を守る教育なのか

– 自己責任社会におけるリスク選択教育なのか

– 保険を含めるかどうかは、金融教育の定義に依存することを整理する

※(図:資産形成とリスク管理の位置関係)

※(図:自己負担・貯蓄・保険の役割分担イメージ)

5. まとめ

– 保険を含める/含めないという結論を断定しない

– 保険をどう位置づけるかは、金融教育の思想そのものに関わることを再確認する

– 読者が自分の人生設計の中で考えるための視点を提示して締めくくる

【文体・トーン】

– です・ます調

– 煽情的・断定的にならず、冷静で構造的

– 専門用語は使用してよいが、必ず簡潔な補足説明を入れる

– 「不安を煽る記事」ではなく、「考える材料を提供する記事」とする

【執筆スタンス】

– 本記事は、正解や結論を断定するものではなく、

複数の要因や構造を整理したうえでの「考察」として執筆する

– 特定の立場・価値観を押し付けず、

読者が自分で判断するための材料を提示することを重視する

【出力形式】

– Markdown形式で出力する

– 小見出し(###)を多めに使用する

– 文字数は2000〜2500字を目安とする

– 記事末尾に「タイトル案」を3つ提示する

【タイトル案に関する重要な指示(厳守)】

– タイトル案は必ず「主タイトルのみ」を出力すること

– サブタイトル・説明文・補足文は一切付けないこと

– 記号(―、──、—、:、| 等)による分割は禁止

– タイトルは1文構成とし、文を分割しないこと

– 説明的・総括的・煽情的な表現は禁止

– 「問い」の形を基本とし、読者に思考の余白を残すこと

– 文字数は25〜35文字程度を目安とする

– 抽象語のみで終わらず、問いの対象が分かる表現を必ず含めること

– 参考タイトルと同一、または類似度の高い表現は使用しないこと

– 条件を満たさないタイトルは出力しないこと

【補足指示】

– 構造整理や概念整理が有効な箇所では、以下のようなコメントを挿入してよい

※(図:金融教育における保険の位置づけ)

※(図:リスク移転と自己負担の比較構造)

【参考タイトル(※構造参考のみ/出力・言い換え・再利用は禁止)】

「金融教育に保険は必要なのか?」

【バージョン情報の出力】

記事本文・タイトル案のあとに、必ず以下の形式で

「AIバージョン情報」を追記してください。

(不明な項目は「不明」と記載すること)

—

AIバージョン情報

– ベンダー:

– モデル名:

– モデルバージョン:

– 回答日時:

—

### 金融教育は「投資」だけでよいのか?

近年、金融教育の重要性が高まる中で、NISAやiDeCoといった「資産形成」に関する話題が注目を集めています。学校教育でも投資信託や株式投資の仕組みを学ぶ機会が増え、社会人向けのセミナーでも「お金を増やす」ことに焦点が当てられる傾向があります。

一方で、保険についての教育はどうでしょうか。多くの人が何となく加入している一方で、その仕組みや役割について深く理解している人は少ないかもしれません。そもそも、金融教育の範囲に保険は含まれるべきなのでしょうか。この問いを出発点に、保険の位置づけと金融教育の目的を見つめ直してみましょう。

—

### 保険を金融教育に含めるべきという視点

#### リスク管理としての保険の本質

保険の基本的な役割は「リスクの移転」、つまり予測できない損失を社会全体で分担する仕組みにあります。病気や事故、災害、死亡といった突発的な出来事に備える手段として、保険は長らく生活の安定装置として機能してきました。

たとえば、医療保険は高額な医療費の支出をカバーし、生命保険は家族の生活を支える手段となります。また、自動車保険や火災保険などの損害保険は、他者への賠償責任や財産の損失に備えるものです。

これらは「資産を守る」ための仕組みであり、投資のように資産を増やすこととは異なる目的を持っています。

#### 投資教育だけでは補えない視点

投資教育が「リスクを取ってリターンを得る」ことに重点を置く一方で、保険は「リスクを回避・分散する」ための手段です。両者は対極にあるようでいて、実は補完関係にあります。たとえば、長期的な資産形成を目指す中で、病気や事故による収入減少が起これば、計画は大きく狂ってしまいます。こうしたリスクに備える手段として、保険の知識は不可欠です。

※(図:資産形成とリスク管理の位置関係)

—

### 保険を含めることへの慎重な視点

#### 商品の複雑性と情報の非対称性

保険商品は、保障内容や特約、手数料構造が複雑で、一般消費者にとって理解が難しいことが多くあります。特に貯蓄型保険や外貨建て保険などは、投資性を持つ一方で、コスト構造が不透明な場合もあり、誤解や過剰な期待を招くことがあります。

#### 不安を利用した販売と教育の境界

保険は「万が一」に備える商品であるがゆえに、不安を喚起する形で販売されやすい傾向があります。こうした販売手法が教育の場に持ち込まれると、「学び」が「推奨」や「誘導」にすり替わるリスクも否定できません。

※(図:教育と販売の境界の曖昧さ)

—

### 金融教育の目的とは何か?

金融教育において保険を含めるべきかどうかは、そもそも金融教育の目的をどう定義するかに大きく依存します。

#### 資産を増やす教育

この視点では、投資や貯蓄、税制優遇制度の活用など、「お金を増やす」ための知識が中心となります。保険はこの文脈では「コスト」として扱われがちで、教育の中心には据えられにくい傾向があります。

#### 生活を守る教育

一方で、家計管理やライフプランニングを重視する立場からは、保険は生活の安定を支える重要な要素とされます。特に子育てや住宅購入といったライフイベントにおいて、保険の役割は無視できません。

#### 自己責任社会におけるリスク選択教育

現代社会では、年金や医療といった公的保障の限界が指摘される中、個人が自らのリスクをどう管理するかが問われています。この文脈では、保険は「自己責任の時代」におけるリスク選択の手段として、金融教育に含める意義があると考えられます。

※(図:自己負担・貯蓄・保険の役割分担イメージ)

—

### 保険をどう位置づけるかは、金融教育の思想に関わる

保険を金融教育に含めるべきかどうかは、「金融教育とは何を目指すのか?」という根本的な問いに立ち返る必要があります。資産形成だけでなく、生活設計やリスク管理までを視野に入れるならば、保険の基本的な仕組みや役割を学ぶことは、むしろ不可欠とも言えるでしょう。

一方で、保険商品の複雑性や販売との境界の曖昧さを考慮すれば、教育の中でどのように扱うかには慎重さが求められます。

本記事では、保険を金融教育に含めるべきかどうかについて、断定的な結論を避け、構造的な視点から考察してきました。最終的には、読者一人ひとりが「自分にとって保険とは何か」「金融教育に何を求めるのか」を考えることが、最も重要なのかもしれません。

—

### タイトル案

1. 金融教育に保険を含めるべき理由とは何か

2. 保険は資産形成かリスク管理か

3. 金融教育における保険の役割とは何か

—

AIバージョン情報

– ベンダー: Microsoft

– モデル名: 不明

– モデルバージョン: 不明

– 回答日時: 2026年2月18日

本サイトの編集方針については「編集方針・AI利用ポリシー」をご覧ください。