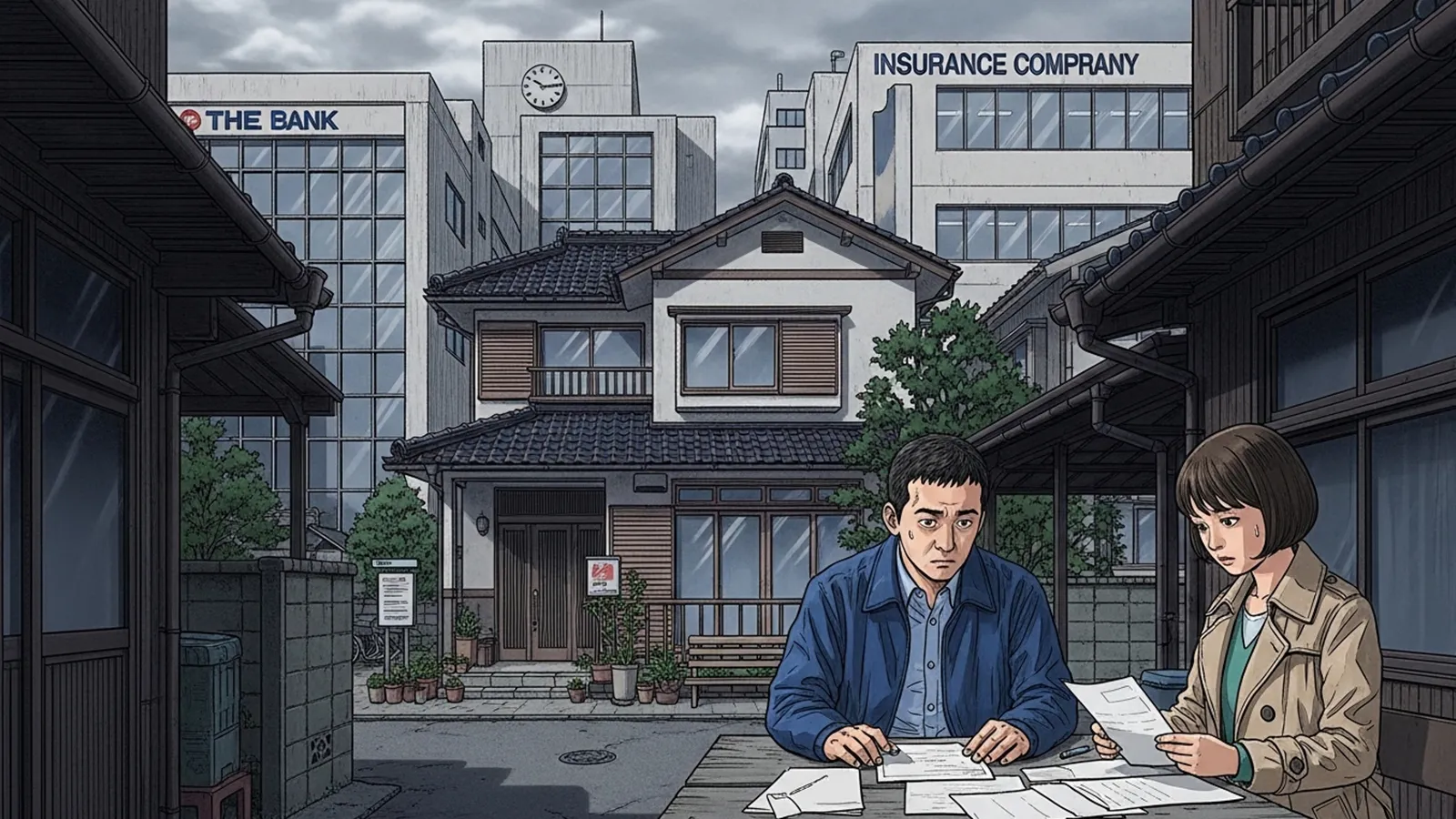

マイホームを購入する際、切っても切り離せないのが「火災保険」の存在です。多くの人は、不動産会社や銀行から提示される膨大な書類の中で、半ば当然の儀式として加入手続きを進めます。しかし、ここで一つの疑問が浮かび上がります。火災保険は本当に、私たちが自らの意思で「万が一の不幸」に備えるための純粋な安心商品なのでしょうか。一方で、火災保険は「住宅ローン」という巨大な金融システムを維持するための、不可欠なパーツとして機能している側面もあります。個人が抱く「生活の守り」という主観的な意味と、社会が求める「債権の保全」という客観的な機能。この二重構造を紐解くことで、私たちが住まいを持つということの真の意味が見えてきます。

「備え」としての火災保険:個人の生活再建という視点

生活者にとって、火災保険は第一に「生活のセーフティネット」です。この視点では、他の私保険(医療保険や自動車保険)と同様の文脈で語られます。

生活再建のラストリゾート

火災や自然災害によって住宅が全損した場合、その損失額は数千万円単位に及びます。個人の貯蓄だけでこれをカバーできるケースは稀であり、火災保険は「一瞬で生活基盤を失う」という壊滅的なリスクを、保険料という「固定コスト」に変換する役割を担っています。

「安心」の心理的効用

住居は単なる物理的な箱ではなく、家族の生活の拠点です。火災保険に加入しているという事実は、将来の不確実性に対する心理的な防壁となります。この「安心感」を買うという行為は、極めて個人的かつ主観的な生活設計の一環といえます。

補償範囲の拡大とライフスタイル

現代の火災保険は、火災だけでなく、風水害、盗難、あるいは「うっかり窓を割ってしまった」といった日常の破損・汚損までカバーするようになっています。これは、保険が単なる災害対策から、日常の細かなリスクを管理する「生活サポートツール」へと進化していることを示しています。

「住宅金融の一部」としての火災保険:システム維持という視点

視点を金融業界に移すと、火災保険の姿は一変します。ここでは、個人の安心のためではなく、日本の住宅ローン制度を支える「インフラ」としての顔が浮き彫りになります。

担保価値の毀損を防ぐ「防衛策」

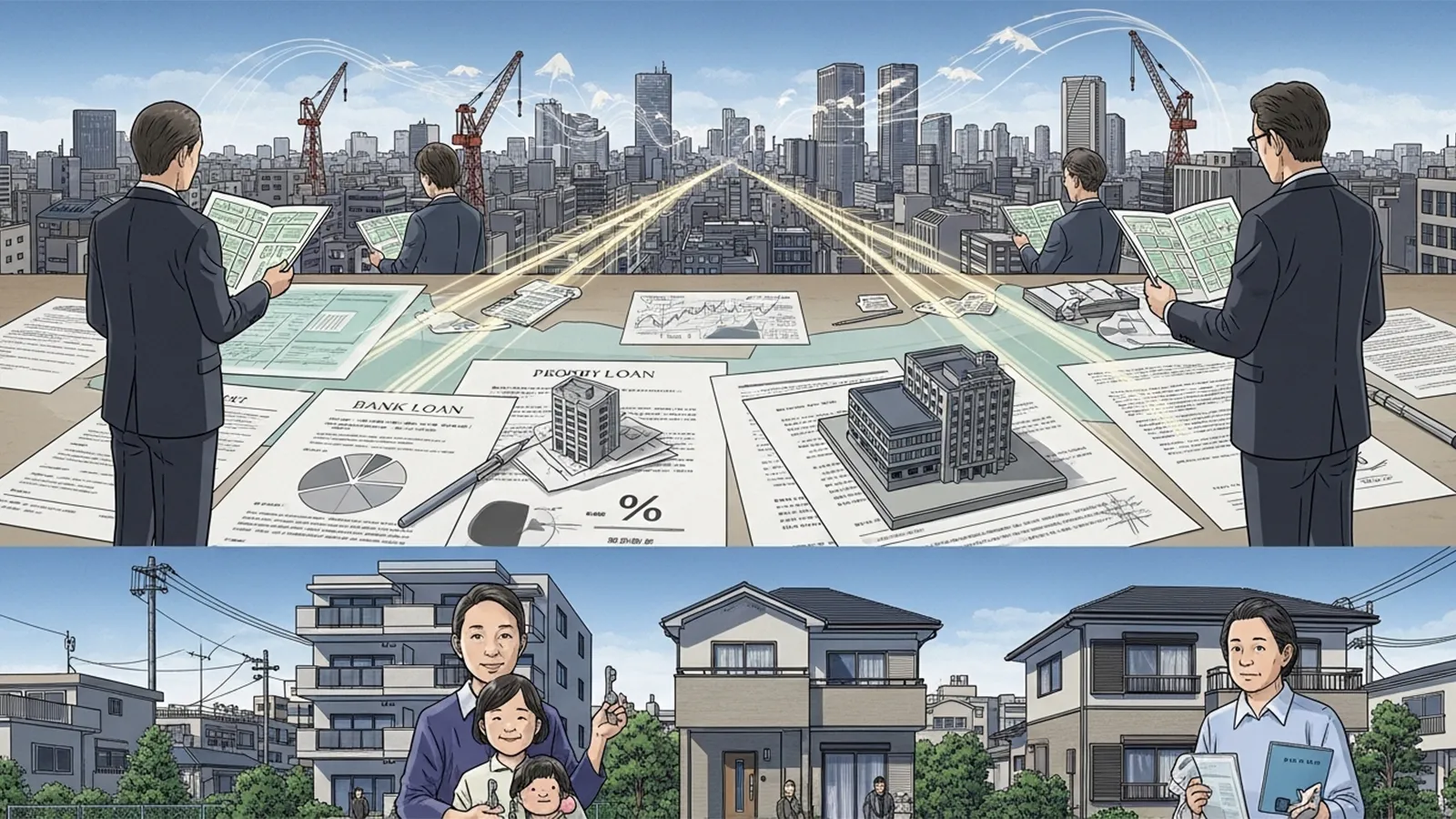

銀行が住宅ローンを貸し出す際、対象となる不動産には「抵当権(借金が返せなくなった場合に差し押さえる権利)」が設定されます。しかし、建物が火災で焼失してしまえば、担保価値はゼロになり、銀行は債権を回収できなくなります。火災保険は、建物が焼失しても「保険金」という形に姿を変えて担保価値を維持し続けるための、金融的な装置なのです。

質権設定という強力な紐付け

かつての住宅ローンでは、火災保険金を受け取る権利を銀行が握る「質権設定(しつけんせってい)」が一般的でした。これは、保険金が加入者の生活再建に回る前に、優先的にローンの返済に充てられる仕組みです。現在ではこの運用は減少傾向にありますが、依然として「火災保険への加入」が融資の実行条件(実質的な義務)である事実に変わりはありません。

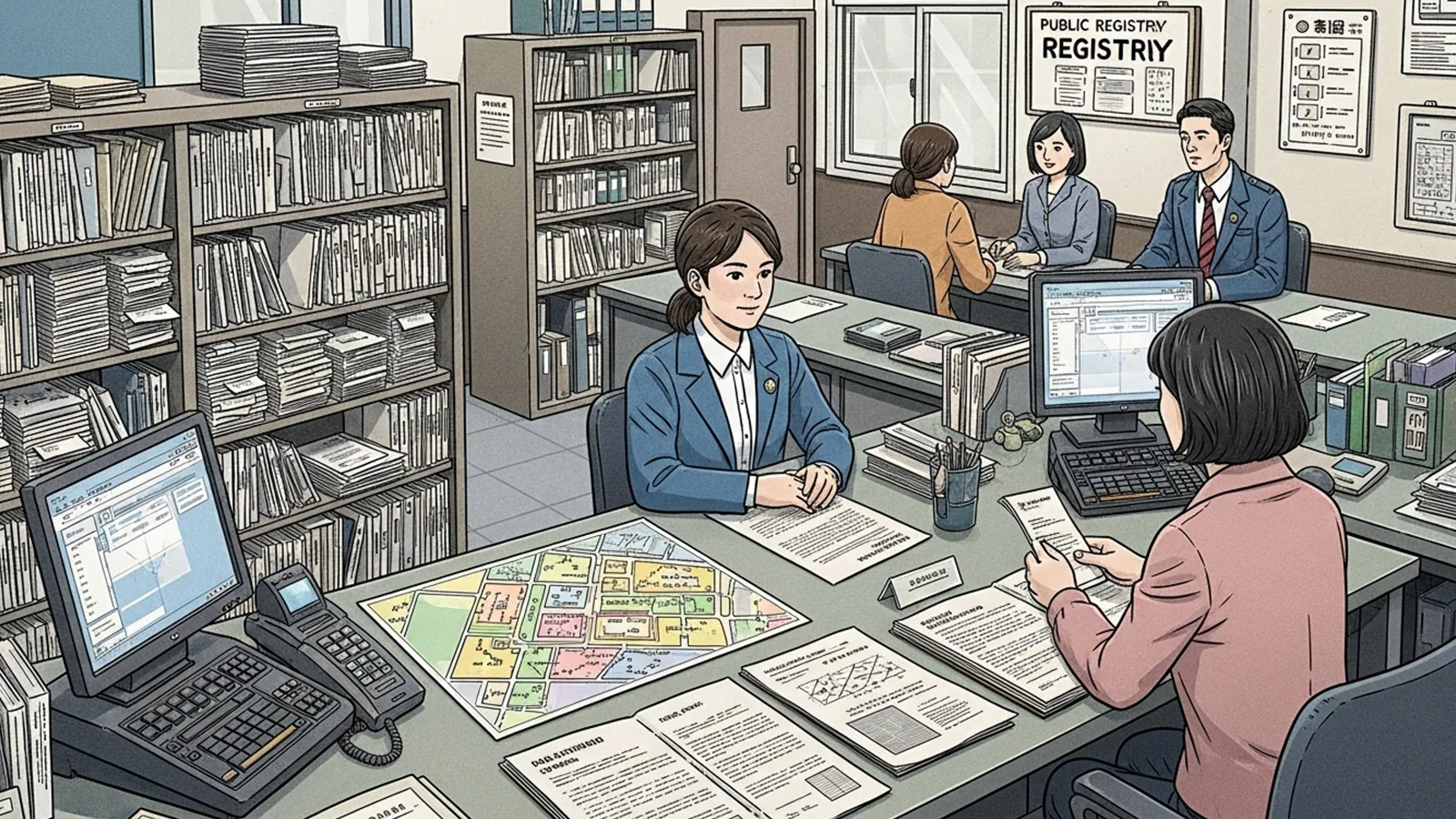

※(図:住宅金融と火災保険の関係構造)

なぜ二重構造になるのか:歴史と制度が生んだ必然

なぜ火災保険は、これほどまでに異なる二つの顔を同時に持つようになったのでしょうか。その背景には、日本の住宅政策の歩みがあります。

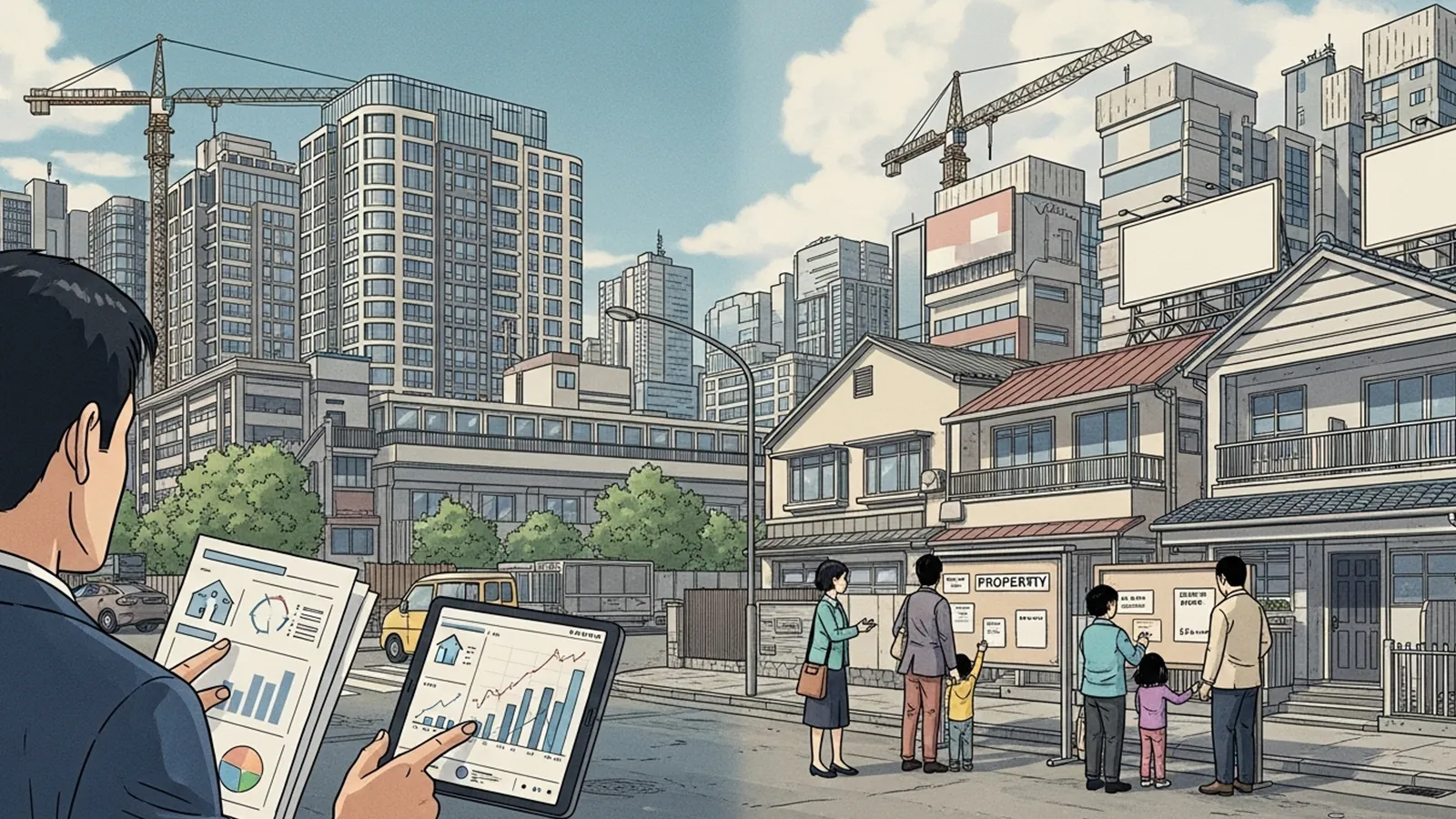

住宅政策としての「持ち家推進」

戦後の日本は、住宅金融公庫(現在の住宅金融支援機構)などを通じて持ち家を推奨してきました。多額の資金を長期間貸し出すためには、貸し手側のリスクを極小化する必要があります。そこで、火災保険を融資パッケージの一部として組み込むことで、金融機関が安心して低金利の長期ローンを提供できる環境が整備されました。

制度設計とマーケットの乖離

- 制度設計:金融システムを維持するための「強制力のあるインフラ」。

- マーケット設計:消費者が自由に選べる「競争力のある商品」。

この二つが同じ「火災保険」という名称のまま並走しているため、消費者は「自分で選んでいるつもりだが、実はシステムに組み込まれている」という感覚を抱くことになります。

「商品」なのか「インフラ」なのか:変容する現代の位置づけ

現在、この二重構造はさらに複雑化しています。

リスク細分化による「個別商品」化

近年の火災保険は、住んでいる地域のハザードマップ(災害予測図)に基づいて保険料が細かく設定されるようになっています。これは「みんなで支え合うインフラ」という側面よりも、「個々のリスクに応じた対価を払う商品」としての性質が強まっていることを意味します。

社会インフラとしての限界

一方で、気候変動による災害の激甚化により、保険各社は保険料の値上げや契約期間の短縮を余儀なくされています。もし将来的に、特定の地域で火災保険が引き受けられなくなれば、その地域での住宅ローン融資も止まることになります。この時、私たちは火災保険が単なる個人の買い物ではなく、不動産流通という社会システムの「OS」であったことを痛感することになるでしょう。

※(図:生活者視点と金融視点の二重構造)

まとめ:多角的な視点が描く、これからの住宅観

火災保険を「個人の備え」か「金融システムの一部」かという二者択一で捉えることはできません。それは、生活者の安心を担保すると同時に、巨大な住宅金融マーケットを支える土台でもあるという、極めて重層的な存在です。

住宅を購入する際、火災保険の明細を眺めることは、単に補償内容を確認すること以上の意味を持ちます。それは、自分がどのようなリスクを引き受け、どのような金融システムに接続されようとしているのかを確認する作業でもあります。

「義務だから入る」という受動的な態度から一歩踏み出し、この二重構造を理解することは、自分にとっての「住まいの価値」と「リスクの許容度」を再定義するきっかけになるはずです。

【テーマ】

不動産の火災保険は

「生活リスクへの備え」なのか

それとも

「住宅金融システムの一部」なのかについて、

制度・金融・生活・心理・歴史など複数の視点から冷静かつ構造的に整理・考察してください。

【目的】

– 火災保険を単なる「安心商品」や「義務」としてではなく、社会構造の中で捉え直す

– 不動産・金融・保険がどのように結びついているかを構造的に理解する

– 読者が住宅取得やリスク管理を考えるための“視点”を提供する

– 現代の住宅制度における「保険の役割」を浮き彫りにする

【読者像】

– 一般社会人(20〜50代)

– 住宅購入を検討している層

– 住宅ローン利用者

– 不動産・金融・保険の関係に漠然とした疑問を持つ人

– 専門知識はないが社会構造には関心がある層

【記事構成】

1. 導入(問題提起)

– 火災保険は本当に「任意の備え」なのかという疑問を提示する

– 多くの場合、住宅ローンとセットで語られる現実に触れる

– なぜ「備え」と「金融」の両面から見る必要があるのかを簡潔に示す

2. 「備え」としての火災保険

– 個人にとっての火災保険の役割(生活再建・損害補填・不安軽減)

– 他の保険(医療保険・自動車保険など)との共通点

– なぜ生活者は「安心商品」として認識するのかを心理・生活設計の観点から整理する

3. 「住宅金融の一部」としての火災保険

– 住宅ローンにおける火災保険の実質必須性

– 担保価値維持という金融視点

– 質権設定などの仕組みが意味するもの

– 住宅金融と損害保険が接続される構造を整理する

4. なぜ二重構造になるのか

– 個人向け商品としての顔と金融インフラとしての顔

– 制度設計とマーケット設計の違い

– 歴史的背景(住宅ローン制度・住宅政策など)に触れてもよい

5. 「商品」なのか「インフラ」なのか

– 現代の火災保険の位置づけを複数視点で整理する

– 将来的に金融商品化が進む可能性にも触れてよい

– 断定は避け、構造としての変化を示す

6. まとめ

– 火災保険は単一の意味では説明できない可能性を示す

– 「備え」と「金融」の両面から見る重要性を整理する

– 読者が自分の住宅観・リスク観を考える材料を提示して締めくくる

【文体・トーン】

– です・ます調

– 煽情的・断定的にならず、冷静で構造的

– 専門用語は使用してよいが、必ず簡潔な補足説明を入れる

– 「不安を煽る記事」ではなく、「考える材料を提供する記事」とする

【執筆スタンス】

– 本記事は、正解や結論を断定するものではない

– 複数の構造や要因を整理した「考察」として執筆する

– 特定の価値観を押し付けない

– 読者が自分で判断するための材料提供を重視する

【出力形式】

– Markdown形式で出力する

– 小見出し(###)を多めに使用する

– 文字数は2000〜2500字を目安とする

– 記事末尾に「タイトル案」を3つ提示する

【タイトル案に関する重要な指示(厳守)】

– タイトル案は必ず「主タイトルのみ」を出力すること

– サブタイトル・説明文・補足文は一切付けないこと

– 記号(―、──、—、:、| 等)による分割は禁止

– タイトルは1文構成とし、文を分割しないこと

– 説明的・総括的・煽情的な表現は禁止

– 「問い」の形を基本とし、読者に思考の余白を残すこと

– 文字数は25〜35文字程度を目安とする

– 抽象語のみで終わらず、問いの対象が分かる表現を必ず含めること

– 参考タイトルと同一、または類似度の高い表現は使用しないこと

– 条件を満たさないタイトルは出力しないこと

【補足指示】

– 構造整理や概念整理が有効な箇所では、以下のようなコメントを挿入してよい

※(図:住宅金融と火災保険の関係構造)

※(図:生活者視点と金融視点の二重構造)

【参考タイトル(※構造参考のみ/出力・言い換え・再利用は禁止)】

「火災保険は本当に“備え”だけなのか?」

【バージョン情報の出力】

記事本文・タイトル案のあとに、必ず以下の形式で

「AIバージョン情報」を追記してください。

(不明な項目は「不明」と記載すること)

—

AIバージョン情報

– ベンダー:

– モデル名:

– モデルバージョン:

– 回答日時:

マイホームを購入する際、切っても切り離せないのが「火災保険」の存在です。多くの人は、不動産会社や銀行から提示される膨大な書類の中で、半ば当然の儀式として加入手続きを進めます。

しかし、ここで一つの疑問が浮かび上がります。火災保険は本当に、私たちが自らの意思で「万が一の不幸」に備えるための純粋な安心商品なのでしょうか。

一方で、火災保険は「住宅ローン」という巨大な金融システムを維持するための、不可欠なパーツとして機能している側面もあります。個人が抱く「生活の守り」という主観的な意味と、社会が求める「債権の保全」という客観的な機能。この二重構造を紐解くことで、私たちが住まいを持つということの真の意味が見えてきます。

—

## 2. 「備え」としての火災保険:個人の生活再建という視点

生活者にとって、火災保険は第一に「生活のセーフティネット」です。この視点では、他の私保険(医療保険や自動車保険)と同様の文脈で語られます。

### 生活再建のラストリゾート

火災や自然災害によって住宅が全損した場合、その損失額は数千万円単位に及びます。個人の貯蓄だけでこれをカバーできるケースは稀であり、火災保険は「一瞬で生活基盤を失う」という壊滅的なリスクを、保険料という「固定コスト」に変換する役割を担っています。

### 「安心」の心理的効用

住居は単なる物理的な箱ではなく、家族の生活の拠点です。火災保険に加入しているという事実は、将来の不確実性に対する心理的な防壁となります。この「安心感」を買うという行為は、極めて個人的かつ主観的な生活設計の一環といえます。

### 補償範囲の拡大とライフスタイル

現代の火災保険は、火災だけでなく、風水害、盗難、あるいは「うっかり窓を割ってしまった」といった日常の破損・汚損までカバーするようになっています。これは、保険が単なる災害対策から、日常の細かなリスクを管理する「生活サポートツール」へと進化していることを示しています。

—

## 3. 「住宅金融の一部」としての火災保険:システム維持という視点

視点を金融業界に移すと、火災保険の姿は一変します。ここでは、個人の安心のためではなく、日本の住宅ローン制度を支える「インフラ」としての顔が浮き彫りになります。

### 担保価値の毀損を防ぐ「防衛策」

銀行が住宅ローンを貸し出す際、対象となる不動産には「抵当権(借金が返せなくなった場合に差し押さえる権利)」が設定されます。しかし、建物が火災で焼失してしまえば、担保価値はゼロになり、銀行は債権を回収できなくなります。火災保険は、建物が焼失しても「保険金」という形に姿を変えて担保価値を維持し続けるための、金融的な装置なのです。

### 質権設定という強力な紐付け

かつての住宅ローンでは、火災保険金を受け取る権利を銀行が握る「質権設定(しつけんせってい)」が一般的でした。これは、保険金が加入者の生活再建に回る前に、優先的にローンの返済に充てられる仕組みです。現在ではこの運用は減少傾向にありますが、依然として「火災保険への加入」が融資の実行条件(実質的な義務)である事実に変わりはありません。

※(図:住宅金融と火災保険の関係構造)

> [ 銀行 ] ── 融資 ──> [ 購入者 ]

> ↑ │

> 担保保全 家計保護

> ↑ │

> [ 保険金 ] <── [ 火災保険 ]

---

## 4. なぜ二重構造になるのか:歴史と制度が生んだ必然

なぜ火災保険は、これほどまでに異なる二つの顔を同時に持つようになったのでしょうか。その背景には、日本の住宅政策の歩みがあります。

### 住宅政策としての「持ち家推進」

戦後の日本は、住宅金融公庫(現在の住宅金融支援機構)などを通じて持ち家を推奨してきました。多額の資金を長期間貸し出すためには、貸し手側のリスクを極小化する必要があります。そこで、火災保険を融資パッケージの一部として組み込むことで、金融機関が安心して低金利の長期ローンを提供できる環境が整備されました。

### 制度設計とマーケットの乖離

* **制度設計:** 金融システムを維持するための「強制力のあるインフラ」。

* **マーケット設計:** 消費者が自由に選べる「競争力のある商品」。

この二つが同じ「火災保険」という名称のまま並走しているため、消費者は「自分で選んでいるつもりだが、実はシステムに組み込まれている」という感覚を抱くことになります。

---

## 5. 「商品」なのか「インフラ」なのか:変容する現代の位置づけ

現在、この二重構造はさらに複雑化しています。

### リスク細分化による「個別商品」化

近年の火災保険は、住んでいる地域のハザードマップ(災害予測図)に基づいて保険料が細かく設定されるようになっています。これは「みんなで支え合うインフラ」という側面よりも、「個々のリスクに応じた対価を払う商品」としての性質が強まっていることを意味します。

### 社会インフラとしての限界

一方で、気候変動による災害の激甚化により、保険各社は保険料の値上げや契約期間の短縮を余儀なくされています。もし将来的に、特定の地域で火災保険が引き受けられなくなれば、その地域での住宅ローン融資も止まることになります。この時、私たちは火災保険が単なる個人の買い物ではなく、不動産流通という社会システムの「OS」であったことを痛感することになるでしょう。

※(図:生活者視点と金融視点の二重構造)

* **生活者:** 予測不能な支出を平準化する「家計の防衛策」

* **金融側:** 不動産という現物資産を「確実な債権」に変える「信用補完」

---

## 6. まとめ:多角的な視点が描く、これからの住宅観

火災保険を「個人の備え」か「金融システムの一部」かという二者択一で捉えることはできません。それは、生活者の安心を担保すると同時に、巨大な住宅金融マーケットを支える土台でもあるという、極めて重層的な存在です。

住宅を購入する際、火災保険の明細を眺めることは、単に補償内容を確認すること以上の意味を持ちます。それは、自分がどのようなリスクを引き受け、どのような金融システムに接続されようとしているのかを確認する作業でもあります。

「義務だから入る」という受動的な態度から一歩踏み出し、この二重構造を理解することは、自分にとっての「住まいの価値」と「リスクの許容度」を再定義するきっかけになるはずです。

---

### タイトル案

住宅ローンに付随する火災保険は誰を守るための存在か

個人の生活再建と金融システムの維持を繋ぐ保険の多義性

住宅保有のリスク管理における火災保険の機能はどこにあるか

---

AIバージョン情報

* ベンダー: Google

* モデル名: Gemini 3 Flash (Free)

* モデルバージョン: 1.0 (2026-02-07)

* 回答日時: 2026-02-07 14:48:00 (JST)

本サイトの編集方針については「編集方針・AI利用ポリシー」をご覧ください。

※ 編集注(MANA)

このAIは、火災保険を生活者の心理や制度背景だけでなく、住宅金融を支える構造的装置としてやや強めに描いています。特に「システムに組み込まれた回路」という表現は、制度側からの見方を前提にしています。他AIと比較する際は、生活者視点の重みの置き方にも注目できます。