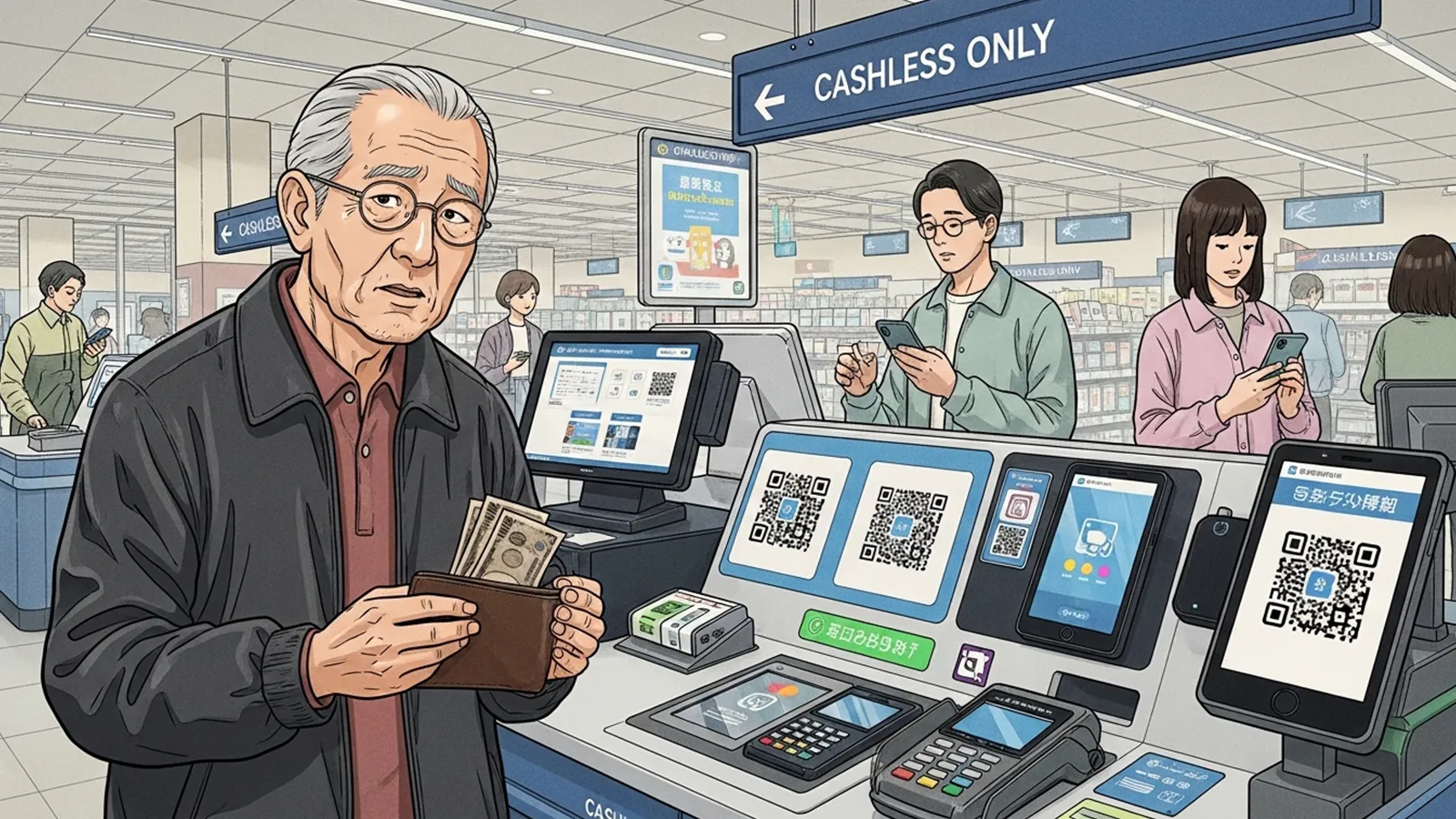

近年、電子マネーやQRコード決済、スマートフォンアプリによる送金など、キャッシュレス決済が急速に普及しています。日常の買い物から公共料金の支払いまで、現金を使わずに済ませる場面が増え、「銀行に行く機会が減った」と感じる人も多いのではないでしょうか。こうした変化の中で、「銀行は将来不要になるのではないか?」という問いが浮かび上がります。しかし、銀行の役割は単なる「お金を預けて引き出す場所」ではありません。むしろ、私たちの経済の根幹に関わる複雑な機能を担っています。本稿では、制度・信用・国家・民間企業の構造という観点から、銀行の役割がどのように変わりつつあるのかを多面的に整理し、考察していきます。

銀行の基本機能とは何か

銀行は、以下の3つの基本機能を担う存在として制度的に位置づけられてきました。

決済機能

預金口座を通じて、個人や企業が資金をやり取りするためのインフラを提供します。これは経済活動の「血流」とも言える重要な役割です。

信用創造機能

銀行は預金をもとに貸出を行い、経済全体に新たな資金を供給します。この「信用創造」は、中央銀行の金融政策とも密接に関わる中核的な機能です。

資金仲介機能

資金を余らせている個人や企業(預金者)と、資金を必要とする企業や個人(借り手)をつなぐ役割を果たします。これにより、経済全体の資源配分が効率化されます。

【図解コメント】

- 「銀行の三大機能」図:

- 左:預金者 → 銀行(資金の預け入れ)

- 中央:銀行(決済・信用創造・仲介)

- 右:借り手(企業・個人)へ貸出

これらの機能を担うために、銀行は厳格な規制のもとで運営され、国家から特別なライセンスを与えられています。

電子マネーが変える部分

キャッシュレス決済の拡大は、銀行の「決済機能」に大きな変化をもたらしています。

小額決済の銀行離れ

交通系ICカードやQRコード決済など、銀行口座を介さずに完結する支払い手段が普及し、日常的な小額決済の多くが銀行の外で行われるようになりました。

顧客接点・データ主導権の変化

フィンテック企業やプラットフォーマーが提供するアプリは、ユーザーの購買履歴や位置情報などのデータを蓄積し、金融サービスの高度化に活用しています。銀行はこうしたデータ競争で後れを取るリスクに直面しています。

フィンテック企業の台頭

資金移動業者や決済代行業者など、銀行以外のプレイヤーが決済市場に参入し、ユーザー体験や利便性を武器に存在感を高めています。

決済レイヤーの分離

これらの変化は、銀行の「決済機能」が他のプレイヤーにより代替可能であることを示しています。つまり、決済というレイヤーが銀行の本体機能から分離しつつあるのです。

それでも変わりにくい部分

一方で、銀行のすべての機能が代替可能というわけではありません。

信用創造の中枢機能

フィンテック企業は基本的に預金を受け入れず、貸出の原資を持ちません。信用創造を担うには、中央銀行との関係や自己資本規制などの制度的枠組みが必要であり、これは銀行に特有の機能です。

大口融資・企業金融

大企業向けの融資やプロジェクトファイナンスなど、複雑で大規模な資金調達は、依然として銀行の専門性と資本力が求められる領域です。

国家と中央銀行の関与

銀行は金融政策の実行主体として、中央銀行と密接に連携しています。金融システムの安定や通貨の信認を支える役割は、単なる民間企業には担いきれない側面があります。

中央銀行デジタル通貨(CBDC)の可能性と制約

CBDC(中央銀行デジタル通貨)は、国家が直接発行するデジタル通貨であり、銀行を介さずに個人と中央銀行がつながる可能性を秘めています。ただし、金融仲介機能の喪失やプライバシーの懸念など、制度設計には慎重な議論が必要です。

【図解コメント】

- 「決済レイヤーと信用レイヤーの分離」図:

- 上層:決済レイヤー(電子マネー、フィンテック、プラットフォーム)

- 下層:信用レイヤー(銀行、中央銀行)

- → 上層は多様化・競争が進むが、下層は制度的に維持される構造

弱体化か、再定義か

前面から基盤へ

かつては銀行が金融サービスの「顔」でしたが、今後はユーザーの目に触れにくい「基盤」として機能する可能性があります。たとえば、フィンテック企業の裏側で決済インフラや資金決済を支える存在としての役割です。

民間通貨と国家通貨の関係

電子マネーや暗号資産など、民間が発行する「通貨的なもの」が増える中で、国家が発行する通貨(法定通貨)との関係性が再定義されつつあります。銀行はその中間に位置し、両者をつなぐ役割を果たすことも考えられます。

信用とは何かという根源的問い

最終的には、「信用とは何か」「誰が信用を担保するのか」という問いが浮かび上がります。銀行は、単なる資金の出し入れを超えて、社会全体の信用の基盤を支える存在であることを忘れてはなりません。

まとめ:銀行の未来は「再編」の中にある

電子マネーやキャッシュレス決済の拡大は、銀行の「決済機能」を大きく変えつつあります。しかし、「信用創造」や「資金仲介」といった中核的な機能は、制度的・構造的に容易には代替できません。

今後、銀行は「前面に立つ存在」から「見えない基盤」へと役割を移しながら、金融システムの中で再定義されていく可能性があります。決済と信用のレイヤーが分離することで、私たちの金融との関わり方も変わっていくでしょう。

「銀行は不要になるのか?」という問いに対して、単純な二項対立ではなく、銀行の機能を分解し、それぞれの変化と持続の可能性を見極めることが、これからの金融社会を考えるうえでの出発点となるのではないでしょうか。

【テーマ】

電子マネー・キャッシュレス決済・デジタル通貨の拡大によって、

「銀行の役割は弱まるのか」という問いについて、

制度・信用・国家・民間企業の構造という観点から冷静かつ多面的に整理・考察してください。

【目的】

– 「銀行は不要になる」という単純な未来予測ではなく、金融機能の再編として整理する

– 決済・信用創造・資金仲介という銀行の本質的役割を可視化する

– 電子マネーやフィンテックがどの部分を変え、どの部分を変えにくいのかを構造的に示す

– 読者が「銀行とは何か」を改めて考える材料を提供する

【読者像】

– 一般社会人(20〜60代)

– キャッシュレス決済を日常的に使っている層

– 金融や経済に専門的ではないが関心を持つ人

– 「銀行は将来なくなるのか?」と漠然と感じている人

【記事構成】

1. 導入(問題提起)

– キャッシュレス社会の進展を簡潔に示す

– 「銀行は不要になるのか?」という問いを提示する

– 銀行の役割が見えにくくなっている背景を示す

2. 銀行の基本機能とは何か

– 決済機能

– 信用創造(預金をもとに融資を行う仕組み)

– 資金仲介機能

– なぜ銀行が制度的に特別な存在とされてきたのかを整理する

※(図:銀行の三大機能の構造)

3. 電子マネーが変える部分

– 小額決済の銀行離れ

– 顧客接点・データ主導権の変化

– フィンテック企業の台頭

– 「決済レイヤー」が分離する構造を説明する

4. それでも変わりにくい部分

– 信用創造の中枢機能

– 大口融資・企業金融

– 国家と中央銀行の関与

– 中央銀行デジタル通貨(CBDC)の可能性と制約

※(図:決済レイヤーと信用レイヤーの分離イメージ)

5. 弱体化か、再定義か

– 「銀行が消える」というより「前面から基盤へ移る」可能性

– 民間通貨と国家通貨の関係

– 信用とは何かという根源的問い

6. まとめ

– 銀行の役割は“消滅”よりも“再編”という視点で整理する

– 決済と信用の分離がもたらす社会的影響を示す

– 読者が自分なりに判断できる余白を残して締めくくる

【文体・トーン】

– です・ます調

– 煽情的・断定的にならず、冷静で構造的

– 専門用語は使用してよいが、必ず簡潔な補足説明を入れる

– 不安を煽るのではなく、思考材料を提示する

【執筆スタンス】

– 正解や結論を断定しない

– 複数の構造・制度的背景を整理する

– 特定の立場(銀行擁護・反銀行・テック礼賛)に偏らない

【出力形式】

– Markdown形式で出力する

– 小見出し(###)を多めに使用する

– 文字数は2000〜2500字を目安とする

– 記事末尾に「タイトル案」を3つ提示する

【タイトル案に関する重要な指示(厳守)】

– タイトル案は必ず「主タイトルのみ」を出力すること

– サブタイトル・説明文・補足文は一切付けないこと

– 記号(―、──、—、:、| 等)による分割は禁止

– タイトルは1文構成とし、文を分割しないこと

– 説明的・総括的・煽情的な表現は禁止

– 「問い」の形を基本とする

– 文字数は25〜35文字程度を目安とする

– 抽象語のみで終わらず、問いの対象を明示すること

– 既存の類似表現は使用しないこと

– 条件を満たさないタイトルは出力しないこと

【補足指示】

– 構造整理や概念整理が有効な箇所では、図解コメントを挿入してよい

【参考タイトル(構造参考のみ/再利用禁止)】

「銀行は本当に不要になるのか?」

【バージョン情報の出力】

記事本文・タイトル案のあとに、必ず以下の形式で

「AIバージョン情報」を追記してください。

(不明な項目は「不明」と記載すること)

—

AIバージョン情報

– ベンダー:

– モデル名:

– モデルバージョン:

– 回答日時:

### キャッシュレス社会の進展と問いの立て方

近年、電子マネーやQRコード決済、スマートフォンアプリによる送金など、キャッシュレス決済が急速に普及しています。日常の買い物から公共料金の支払いまで、現金を使わずに済ませる場面が増え、「銀行に行く機会が減った」と感じる人も多いのではないでしょうか。

こうした変化の中で、「銀行は将来不要になるのではないか?」という問いが浮かび上がります。しかし、銀行の役割は単なる「お金を預けて引き出す場所」ではありません。むしろ、私たちの経済の根幹に関わる複雑な機能を担っています。本稿では、制度・信用・国家・民間企業の構造という観点から、銀行の役割がどのように変わりつつあるのかを多面的に整理し、考察していきます。

—

### 銀行の基本機能とは何か

銀行は、以下の3つの基本機能を担う存在として制度的に位置づけられてきました。

#### 決済機能

預金口座を通じて、個人や企業が資金をやり取りするためのインフラを提供します。これは経済活動の「血流」とも言える重要な役割です。

#### 信用創造機能

銀行は預金をもとに貸出を行い、経済全体に新たな資金を供給します。この「信用創造」は、中央銀行の金融政策とも密接に関わる中核的な機能です。

#### 資金仲介機能

資金を余らせている個人や企業(預金者)と、資金を必要とする企業や個人(借り手)をつなぐ役割を果たします。これにより、経済全体の資源配分が効率化されます。

> 📝【図解コメント】

> 「銀行の三大機能」図:

> – 左:預金者 → 銀行(資金の預け入れ)

> – 中央:銀行(決済・信用創造・仲介)

> – 右:借り手(企業・個人)へ貸出

これらの機能を担うために、銀行は厳格な規制のもとで運営され、国家から特別なライセンスを与えられています。

—

### 電子マネーが変える部分

キャッシュレス決済の拡大は、銀行の「決済機能」に大きな変化をもたらしています。

#### 小額決済の銀行離れ

交通系ICカードやQRコード決済など、銀行口座を介さずに完結する支払い手段が普及し、日常的な小額決済の多くが銀行の外で行われるようになりました。

#### 顧客接点・データ主導権の変化

フィンテック企業やプラットフォーマーが提供するアプリは、ユーザーの購買履歴や位置情報などのデータを蓄積し、金融サービスの高度化に活用しています。銀行はこうしたデータ競争で後れを取るリスクに直面しています。

#### フィンテック企業の台頭

資金移動業者や決済代行業者など、銀行以外のプレイヤーが決済市場に参入し、ユーザー体験や利便性を武器に存在感を高めています。

#### 決済レイヤーの分離

これらの変化は、銀行の「決済機能」が他のプレイヤーにより代替可能であることを示しています。つまり、決済というレイヤーが銀行の本体機能から分離しつつあるのです。

—

### それでも変わりにくい部分

一方で、銀行のすべての機能が代替可能というわけではありません。

#### 信用創造の中枢機能

フィンテック企業は基本的に預金を受け入れず、貸出の原資を持ちません。信用創造を担うには、中央銀行との関係や自己資本規制などの制度的枠組みが必要であり、これは銀行に特有の機能です。

#### 大口融資・企業金融

大企業向けの融資やプロジェクトファイナンスなど、複雑で大規模な資金調達は、依然として銀行の専門性と資本力が求められる領域です。

#### 国家と中央銀行の関与

銀行は金融政策の実行主体として、中央銀行と密接に連携しています。金融システムの安定や通貨の信認を支える役割は、単なる民間企業には担いきれない側面があります。

#### 中央銀行デジタル通貨(CBDC)の可能性と制約

CBDC(中央銀行デジタル通貨)は、国家が直接発行するデジタル通貨であり、銀行を介さずに個人と中央銀行がつながる可能性を秘めています。ただし、金融仲介機能の喪失やプライバシーの懸念など、制度設計には慎重な議論が必要です。

> 📝【図解コメント】

> 「決済レイヤーと信用レイヤーの分離」図:

> – 上層:決済レイヤー(電子マネー、フィンテック、プラットフォーム)

> – 下層:信用レイヤー(銀行、中央銀行)

> → 上層は多様化・競争が進むが、下層は制度的に維持される構造

—

### 弱体化か、再定義か

銀行の役割は、単に「弱体化」するのではなく、「再定義」されつつあると見ることもできます。

#### 前面から基盤へ

かつては銀行が金融サービスの「顔」でしたが、今後はユーザーの目に触れにくい「基盤」として機能する可能性があります。たとえば、フィンテック企業の裏側で決済インフラや資金決済を支える存在としての役割です。

#### 民間通貨と国家通貨の関係

電子マネーや暗号資産など、民間が発行する「通貨的なもの」が増える中で、国家が発行する通貨(法定通貨)との関係性が再定義されつつあります。銀行はその中間に位置し、両者をつなぐ役割を果たすことも考えられます。

#### 信用とは何かという根源的問い

最終的には、「信用とは何か」「誰が信用を担保するのか」という問いが浮かび上がります。銀行は、単なる資金の出し入れを超えて、社会全体の信用の基盤を支える存在であることを忘れてはなりません。

—

### まとめ:銀行の未来は「再編」の中にある

電子マネーやキャッシュレス決済の拡大は、銀行の「決済機能」を大きく変えつつあります。しかし、「信用創造」や「資金仲介」といった中核的な機能は、制度的・構造的に容易には代替できません。

今後、銀行は「前面に立つ存在」から「見えない基盤」へと役割を移しながら、金融システムの中で再定義されていく可能性があります。決済と信用のレイヤーが分離することで、私たちの金融との関わり方も変わっていくでしょう。

「銀行は不要になるのか?」という問いに対して、単純な二項対立ではなく、銀行の機能を分解し、それぞれの変化と持続の可能性を見極めることが、これからの金融社会を考えるうえでの出発点となるのではないでしょうか。

—

### タイトル案

1. 銀行はキャッシュレス時代に何を失うのか

2. 電子マネーの時代に銀行はどう変わるのか

3. 信用と決済の分離は銀行をどう変えるか

—

AIバージョン情報

– ベンダー: Microsoft

– モデル名: 不明

– モデルバージョン: 不明

本サイトの編集方針については「編集方針・AI利用ポリシー」をご覧ください。