日本人の平均寿命は男性81歳、女性87歳を超え、人生100年時代が現実のものとなっています。一方で、2019年に金融庁が公表した報告書をきっかけに「老後2000万円問題」が社会的な議論を呼びました。退職後の生活費が年金だけでは賄えず、30年間で約2000万円の資産取り崩しが必要になるという試算です。この数字の妥当性には議論がありますが、多くの人が「老後の生活は大丈夫だろうか」という漠然とした不安を抱えているのは事実です。しかし、その不安を具体的に分析し、対策を立てている人は決して多くありません。感情的な不安だけが先行し、現実的な行動に移せていないのです。ここで注目したいのが、AI技術の活用です。AIは複雑な数値計算やシミュレーションを得意とし、個人の老後プランを客観的に分析する強力なツールとなり得ます。本記事では、AIが老後の不安をどのように可視化し、より現実的な人生設計を支援できるのかを解説します。

老後不安の構造を整理する

支出と収入のギャップ

老後の不安は、主に「支出の増加」と「収入の減少」という2つの要素から生まれます。

支出の増加要因:

- 医療費・介護費の増大(高齢になるほど医療サービス利用が増える)

- 住宅の修繕費(築年数に応じたメンテナンスコスト)

- 趣味や旅行などのQOL(生活の質)向上のための支出

収入の減少要因:

- 労働収入の減少または消失(定年退職による影響)

- 年金受給額の不確実性(制度変更や受給開始年齢の変動)

- インフレによる実質的な購買力の低下

これらの要因が組み合わさることで、資産の取り崩しが必要になります。しかし、問題の本質は「いくら必要か」が人によって大きく異なる点にあります。

価値観によって変わる必要資金

老後に必要な資金は、生活スタイルや価値観によって大きく変動します。都市部でアクティブに活動したい人と、地方で静かに暮らしたい人では、必要な支出額が全く異なります。また、子どもや孫への支援をどの程度行うか、趣味にどれだけ投資するかといった選択も、必要資金に直結します。

※(図:価値観別の老後資金シミュレーション比較表)

典型的な老後リスク

老後には以下のようなリスクが潜んでいます。

- 長生きリスク: 想定より長く生きることで資産が枯渇する可能性

- 健康リスク: 病気や介護が必要になることによる予期せぬ支出

- 孤立リスク: 社会的つながりの減少による精神的・物理的な支援不足

- インフレリスク: 物価上昇により貯蓄の実質価値が目減りする

- 制度変更リスク: 年金・税制・医療保険制度の改正による影響

これらのリスクは複雑に絡み合い、個人が手計算で分析するのは極めて困難です。

AIが支援できる3つの領域

1. 精緻な収支シミュレーション

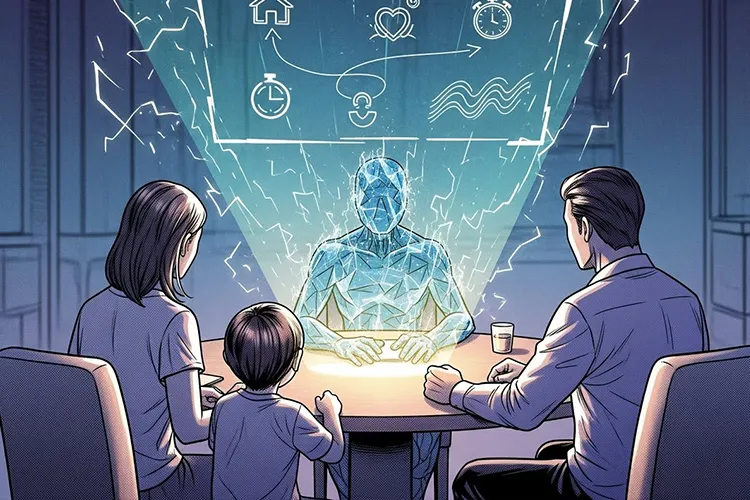

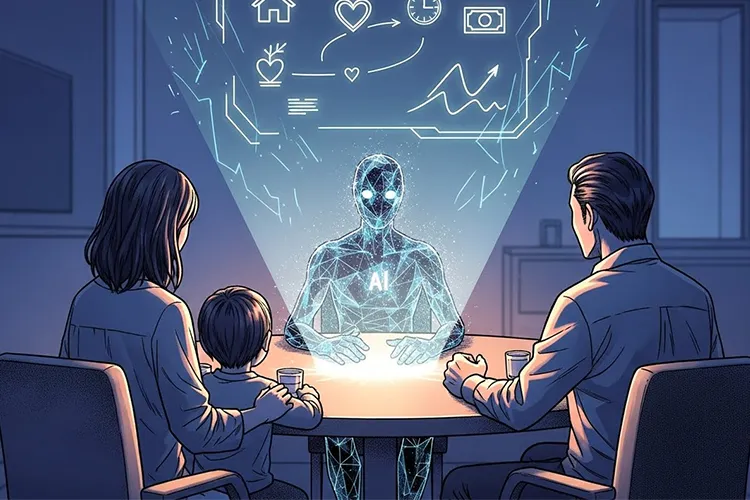

AIの最大の強みは、複雑な変数を組み込んだシミュレーションを瞬時に実行できる点です。年金受給額、毎月の支出、資産運用の収益率、インフレ率、医療費の増加トレンドなど、数十の変数を同時に考慮した将来予測が可能になります。

従来のファイナンシャルプランナーによる試算も有効ですが、AIは「もし収入が5%減ったら」「もし運用利回りが2%だったら」といった複数のシナリオを同時に計算し、確率分布として結果を提示できます。これにより、「最良のケース」「最悪のケース」「最も現実的なケース」を一度に把握できるのです。

※(図:AIによるモンテカルロ・シミュレーション結果の確率分布グラフ)

2. ライフイベント別の資産寿命予測

AIは過去の統計データを学習することで、「65歳で退職し、70歳まで再雇用で働く場合」「配偶者との年齢差が5歳ある場合」など、具体的なライフイベントを反映した資産寿命を予測できます。

たとえば、住宅ローンの完済時期、子どもの結婚支援、車の買い替えサイクルなど、個別のイベントをタイムラインに配置することで、どの時期に資金需要が集中するかを可視化します。これにより、「60代前半が最も厳しい」「75歳以降は安定する」といった具体的な見通しが得られます。

3. 客観的な投資・節約の助言

感情に流されやすい金融判断において、AIは統計的根拠に基づいた冷静な助言を提供します。過去の市場データを分析し、リスク許容度に応じたポートフォリオ(資産の組み合わせ)を提案することが可能です。

また、支出面でも、家計簿データから「削減しやすい固定費」「平均と比べて高い支出項目」を自動検出し、具体的な節約案を提示できます。人間のFPが行う助言と異なり、AIは24時間365日、感情的バイアスなく一貫した分析を提供し続けられる点が強みです。

4. 価値観ベースの生活スタイル提案

一部の先進的なサービスでは、価値観アンケートを基にAIがライフスタイルを提案する試みも始まっています。「旅行を重視するか、自宅での趣味を重視するか」「社会貢献に資産を使いたいか」といった質問に答えることで、その人に合った老後の過ごし方と必要資金をセットで提示します。

海外では、アメリカのフィンテック企業が提供する「パーソナライゼーションAI」が、ユーザーの過去の消費行動と将来の希望を組み合わせ、最適な老後プランを自動生成するサービスが実用化されています。

※(図:価値観診断から老後プラン提案までのAIフロー図)

AI活用における課題と限界

制度変更の予測不可能性

AIは過去のデータから学習しますが、年金制度や税制、医療保険制度といった社会制度の変更は政治的判断によって決まるため、確定的な予測ができません。AIが提示するシミュレーションは、あくまで「現行制度が継続する場合」の前提に基づいています。

したがって、AIの予測結果を「絶対的な未来」として捉えるのではなく、「現時点での最善の見積もり」として理解する必要があります。

価値観の優先順位はAIが決められない

AIは選択肢を提示できますが、「何を優先すべきか」という最終判断は人間にしかできません。たとえば、「資産を長持ちさせるために旅行を控えるべきか」「今を楽しむために多少リスクを取るべきか」という判断は、極めて個人的な価値観に依存します。

AIはあくまで意思決定の材料を提供するツールであり、人生の主導権は常に利用者自身にあることを忘れてはいけません。

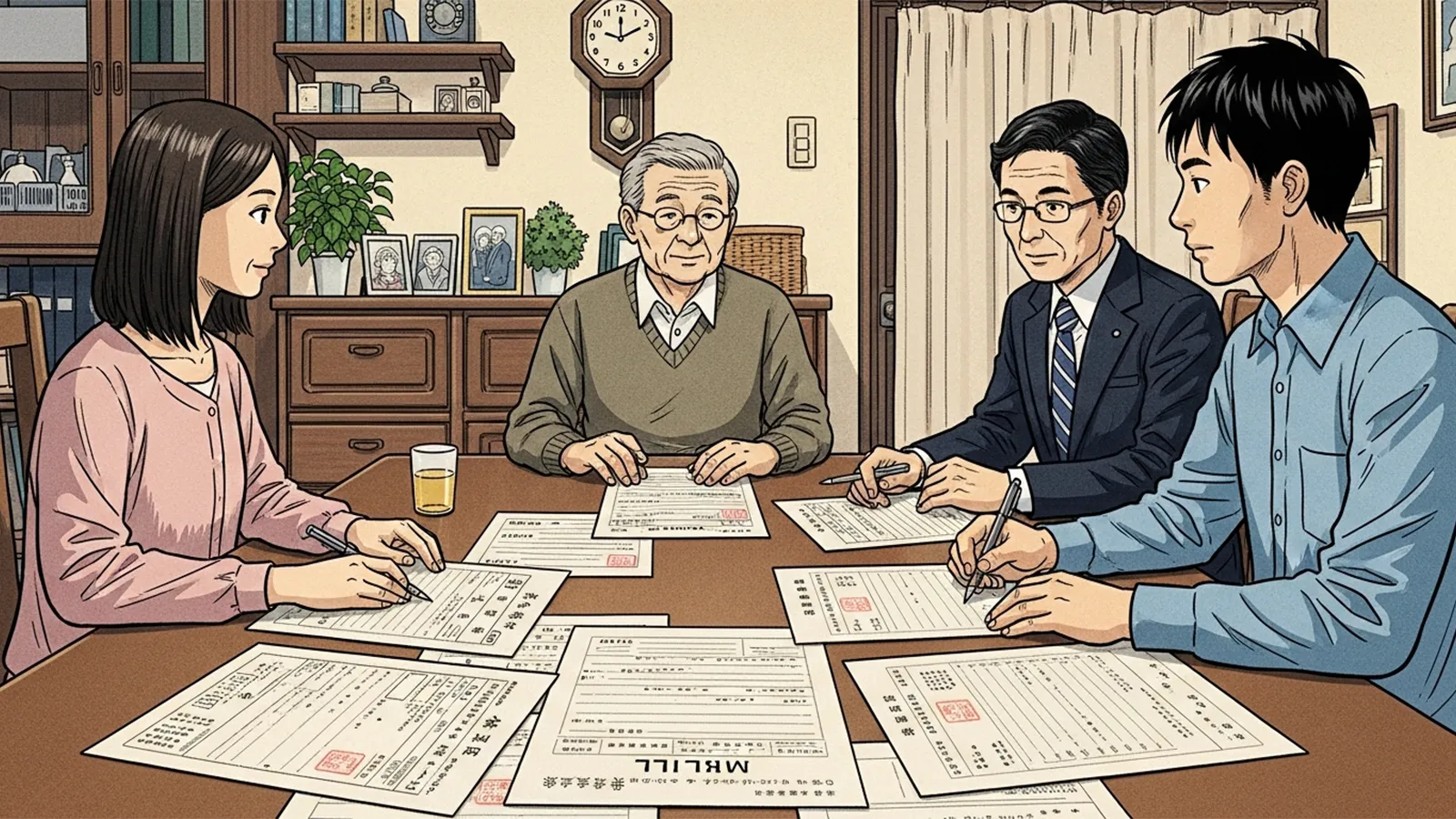

個人情報とプライバシーへの配慮

老後プランの作成には、収入・資産・健康状態・家族構成といった極めて機密性の高い情報が必要です。これらのデータをAIサービスに提供する際には、情報の管理体制やセキュリティ対策が十分かを確認する必要があります。

また、データがどのように利用されるか、第三者に提供される可能性があるかといった点も、利用規約を通じて慎重に確認すべきです。

AIの出力を”唯一の正解”として扱う危険性

AIが示す数値やグラフは科学的で説得力がありますが、それはあくまで「モデルが前提とした条件下での計算結果」に過ぎません。前提条件が変われば、結果も大きく変わります。

AIの分析結果を鵜呑みにせず、複数のシナリオを検討し、定期的に見直すことが重要です。また、専門家(ファイナンシャルプランナーや税理士)の意見と組み合わせることで、より堅牢なプランが構築できます。

まとめ:AIと人間の最適な役割分担

老後プランの設計において、AIと人間はそれぞれ得意領域が異なります。

AIが得意なこと:

- 複雑な数値計算と多変数シミュレーション

- 統計データに基づく客観的な傾向分析

- 感情に左右されない一貫した判断基準の提供

- 膨大な選択肢の中から最適解を探索すること

人間が担うべきこと:

- 人生における価値観の明確化と優先順位づけ

- 制度変更や予期せぬ事態への柔軟な対応

- AIの提案を批判的に検討し、最終判断を下すこと

- 家族や専門家との対話を通じた多角的な視点の獲得

この役割分担を理解し、AIを「老後の不安を可視化し、選択肢を広げるパートナー」として活用することで、より現実的で持続可能な人生設計が可能になります。感情に流されがちな老後の不安を、構造化された視点で整理し、一歩ずつ前に進むために、AIという新しいツールを活用してみてはいかがでしょうか。

【テーマ】

個人の「老後プラン」をAIの視点から分析し、AI技術をどのように活用すれば、

老後の不安を可視化し、より現実的で持続可能な人生設計を支援できるかを解説してください。

【目的】

– 老後資金・生活設計・働き方など、幅広い不安に対してAIがどのように役立つかを示す。

– 読者に「AIは個人の人生設計にも使える」という視点を提供する。

– 感情に流されがちな老後の不安を、構造化された視点で整理する。

【読者像】

– 一般社会人(20代〜60代)

– 老後資金の不安を漠然と抱えている人

– ファイナンシャルプランナー的な知識は持っていないが、AI活用には関心がある層

【記事構成】

1. **導入(問題提起)**

– 日本で老後不安が高まっている背景を紹介(平均寿命、退職後の生活費など)

– 「老後2000万円問題」など社会的議論を簡潔に提示する

2. **老後不安の構造分析**

– 支出増(医療・介護費)、収入減(年金・労働収入)の一般的な構造

– 価値観の違いによって必要資金が変わる点を整理

– 典型的な老後リスク(長生きリスク、孤立リスク、健康リスクなど)を紹介

3. **AIが支援できる領域**

– 収支シミュレーション(年金・支出・インフレ・投資収益など)

– ライフイベント別の「資産寿命」予測

– 投資・節約の客観的助言(過去データの統計的分析を活用)

– 価値観アンケートを基にした生活スタイル提案

– 海外のAI活用事例(実在・仮想どちらでもよい)

※(図:AIによる老後資産シミュレーションの概念図)

4. **AI活用における課題と限界**

– 制度変更(年金・税制・医療保険)をAIが確定的に予測できない点

– 価値観の優先順位はAIが決められないという限界

– 個人情報の扱い、プライバシーへの配慮

– AIの出力を“唯一の正解”として扱う危険性

5. **まとめ**

– AIは「数字と構造の分析」を、人間は「価値観と優先順位」を担当する

– 双方の役割分担により、老後プランの質が大きく向上することを強調する

【文体・トーン】

– です・ます調

– 冷静で客観的、かつ一般読者に寄り添う表現

– 専門用語には一文で補足説明をつける

【出力形式】

– Markdown形式で出力

– 小見出し(###)を多めに使って読みやすく

– 文字数は2000〜2500字を目安

– 記事末尾に「タイトル案」を3つ提示する

【補足指示】

– 技術的な説明が有効な箇所には、図解コメント

(例:※(図:AI老後プラン分析モデル))を挿入してよい。

【バージョン情報の出力】

記事本文とタイトル案のあとに、必ず以下の形式で「AIバージョン情報」を追記してください。

(不明な項目は「不明」と記載すること)

【参考タイトル】

「AIが描く“私たちの老後” ― 不安を可視化し、未来を設計する新しい方法」

—

**AIバージョン情報**

– ベンダー:

– モデル名:

– モデルバージョン:

– 回答日時:

## 導入:漠然とした不安を抱える日本の老後事情

日本人の平均寿命は男性81歳、女性87歳を超え、人生100年時代が現実のものとなっています。一方で、2019年に金融庁が公表した報告書をきっかけに「老後2000万円問題」が社会的な議論を呼びました。退職後の生活費が年金だけでは賄えず、30年間で約2000万円の資産取り崩しが必要になるという試算です。

この数字の妥当性には議論がありますが、多くの人が「老後の生活は大丈夫だろうか」という漠然とした不安を抱えているのは事実です。しかし、その不安を具体的に分析し、対策を立てている人は決して多くありません。感情的な不安だけが先行し、現実的な行動に移せていないのです。

ここで注目したいのが、AI技術の活用です。AIは複雑な数値計算やシミュレーションを得意とし、個人の老後プランを客観的に分析する強力なツールとなり得ます。本記事では、AIが老後の不安をどのように可視化し、より現実的な人生設計を支援できるのかを解説します。

## 老後不安の構造を整理する

### 支出と収入のギャップ

老後の不安は、主に「支出の増加」と「収入の減少」という2つの要素から生まれます。

**支出の増加要因:**

– 医療費・介護費の増大(高齢になるほど医療サービス利用が増える)

– 住宅の修繕費(築年数に応じたメンテナンスコスト)

– 趣味や旅行などのQOL(生活の質)向上のための支出

**収入の減少要因:**

– 労働収入の減少または消失(定年退職による影響)

– 年金受給額の不確実性(制度変更や受給開始年齢の変動)

– インフレによる実質的な購買力の低下

これらの要因が組み合わさることで、資産の取り崩しが必要になります。しかし、問題の本質は「いくら必要か」が人によって大きく異なる点にあります。

### 価値観によって変わる必要資金

老後に必要な資金は、生活スタイルや価値観によって大きく変動します。都市部でアクティブに活動したい人と、地方で静かに暮らしたい人では、必要な支出額が全く異なります。また、子どもや孫への支援をどの程度行うか、趣味にどれだけ投資するかといった選択も、必要資金に直結します。

※(図:価値観別の老後資金シミュレーション比較表)

### 典型的な老後リスク

老後には以下のようなリスクが潜んでいます。

– **長生きリスク:** 想定より長く生きることで資産が枯渇する可能性

– **健康リスク:** 病気や介護が必要になることによる予期せぬ支出

– **孤立リスク:** 社会的つながりの減少による精神的・物理的な支援不足

– **インフレリスク:** 物価上昇により貯蓄の実質価値が目減りする

– **制度変更リスク:** 年金・税制・医療保険制度の改正による影響

これらのリスクは複雑に絡み合い、個人が手計算で分析するのは極めて困難です。

## AIが支援できる3つの領域

### 1. 精緻な収支シミュレーション

AIの最大の強みは、複雑な変数を組み込んだシミュレーションを瞬時に実行できる点です。年金受給額、毎月の支出、資産運用の収益率、インフレ率、医療費の増加トレンドなど、数十の変数を同時に考慮した将来予測が可能になります。

従来のファイナンシャルプランナーによる試算も有効ですが、AIは「もし収入が5%減ったら」「もし運用利回りが2%だったら」といった複数のシナリオを同時に計算し、確率分布として結果を提示できます。これにより、「最良のケース」「最悪のケース」「最も現実的なケース」を一度に把握できるのです。

※(図:AIによるモンテカルロ・シミュレーション結果の確率分布グラフ)

### 2. ライフイベント別の資産寿命予測

AIは過去の統計データを学習することで、「65歳で退職し、70歳まで再雇用で働く場合」「配偶者との年齢差が5歳ある場合」など、具体的なライフイベントを反映した資産寿命を予測できます。

たとえば、住宅ローンの完済時期、子どもの結婚支援、車の買い替えサイクルなど、個別のイベントをタイムラインに配置することで、どの時期に資金需要が集中するかを可視化します。これにより、「60代前半が最も厳しい」「75歳以降は安定する」といった具体的な見通しが得られます。

### 3. 客観的な投資・節約の助言

感情に流されやすい金融判断において、AIは統計的根拠に基づいた冷静な助言を提供します。過去の市場データを分析し、リスク許容度に応じたポートフォリオ(資産の組み合わせ)を提案することが可能です。

また、支出面でも、家計簿データから「削減しやすい固定費」「平均と比べて高い支出項目」を自動検出し、具体的な節約案を提示できます。人間のFPが行う助言と異なり、AIは24時間365日、感情的バイアスなく一貫した分析を提供し続けられる点が強みです。

### 4. 価値観ベースの生活スタイル提案

一部の先進的なサービスでは、価値観アンケートを基にAIがライフスタイルを提案する試みも始まっています。「旅行を重視するか、自宅での趣味を重視するか」「社会貢献に資産を使いたいか」といった質問に答えることで、その人に合った老後の過ごし方と必要資金をセットで提示します。

海外では、アメリカのフィンテック企業が提供する「パーソナライゼーションAI」が、ユーザーの過去の消費行動と将来の希望を組み合わせ、最適な老後プランを自動生成するサービスが実用化されています。

※(図:価値観診断から老後プラン提案までのAIフロー図)

## AI活用における課題と限界

### 制度変更の予測不可能性

AIは過去のデータから学習しますが、年金制度や税制、医療保険制度といった社会制度の変更は政治的判断によって決まるため、確定的な予測ができません。AIが提示するシミュレーションは、あくまで「現行制度が継続する場合」の前提に基づいています。

したがって、AIの予測結果を「絶対的な未来」として捉えるのではなく、「現時点での最善の見積もり」として理解する必要があります。

### 価値観の優先順位はAIが決められない

AIは選択肢を提示できますが、「何を優先すべきか」という最終判断は人間にしかできません。たとえば、「資産を長持ちさせるために旅行を控えるべきか」「今を楽しむために多少リスクを取るべきか」という判断は、極めて個人的な価値観に依存します。

AIはあくまで意思決定の材料を提供するツールであり、人生の主導権は常に利用者自身にあることを忘れてはいけません。

### 個人情報とプライバシーへの配慮

老後プランの作成には、収入・資産・健康状態・家族構成といった極めて機密性の高い情報が必要です。これらのデータをAIサービスに提供する際には、情報の管理体制やセキュリティ対策が十分かを確認する必要があります。

また、データがどのように利用されるか、第三者に提供される可能性があるかといった点も、利用規約を通じて慎重に確認すべきです。

### AIの出力を”唯一の正解”として扱う危険性

AIが示す数値やグラフは科学的で説得力がありますが、それはあくまで「モデルが前提とした条件下での計算結果」に過ぎません。前提条件が変われば、結果も大きく変わります。

AIの分析結果を鵜呑みにせず、複数のシナリオを検討し、定期的に見直すことが重要です。また、専門家(ファイナンシャルプランナーや税理士)の意見と組み合わせることで、より堅牢なプランが構築できます。

## まとめ:AIと人間の最適な役割分担

老後プランの設計において、AIと人間はそれぞれ得意領域が異なります。

**AIが得意なこと:**

– 複雑な数値計算と多変数シミュレーション

– 統計データに基づく客観的な傾向分析

– 感情に左右されない一貫した判断基準の提供

– 膨大な選択肢の中から最適解を探索すること

**人間が担うべきこと:**

– 人生における価値観の明確化と優先順位づけ

– 制度変更や予期せぬ事態への柔軟な対応

– AIの提案を批判的に検討し、最終判断を下すこと

– 家族や専門家との対話を通じた多角的な視点の獲得

この役割分担を理解し、AIを「老後の不安を可視化し、選択肢を広げるパートナー」として活用することで、より現実的で持続可能な人生設計が可能になります。感情に流されがちな老後の不安を、構造化された視点で整理し、一歩ずつ前に進むために、AIという新しいツールを活用してみてはいかがでしょうか。

—

## タイトル案

1. **AIが描く”私たちの老後” ― 不安を可視化し、未来を設計する新しい方法**

2. **老後2000万円問題をAIで解く ― 感情ではなくデータで考える人生設計**

3. **AI×老後プラン ― 漠然とした不安を、構造化された戦略に変える方法**

—

## AIバージョン情報

– **ベンダー:** Anthropic

– **モデル名:** Claude

– **モデルバージョン:** Claude Sonnet 4.5

– **回答日時:** 2025年12月10日

本サイトの編集方針については「編集方針・AI利用ポリシー」をご覧ください。