スマートフォンをかざすだけで決済が完了する。財布を持ち歩かない日常が当たり前になりつつあります。こうした変化は、単なる利便性の向上だけを意味するのでしょうか。それとも、通貨システムそのものの根本的な転換を示しているのでしょうか。「現金は将来なくなるのか」という問いは、技術進歩の話だけでなく、国家の在り方、金融の仕組み、社会の包摂性といった複数の構造が絡む問題です。

なぜキャッシュレスは拡大するのか

経済合理性という推進力

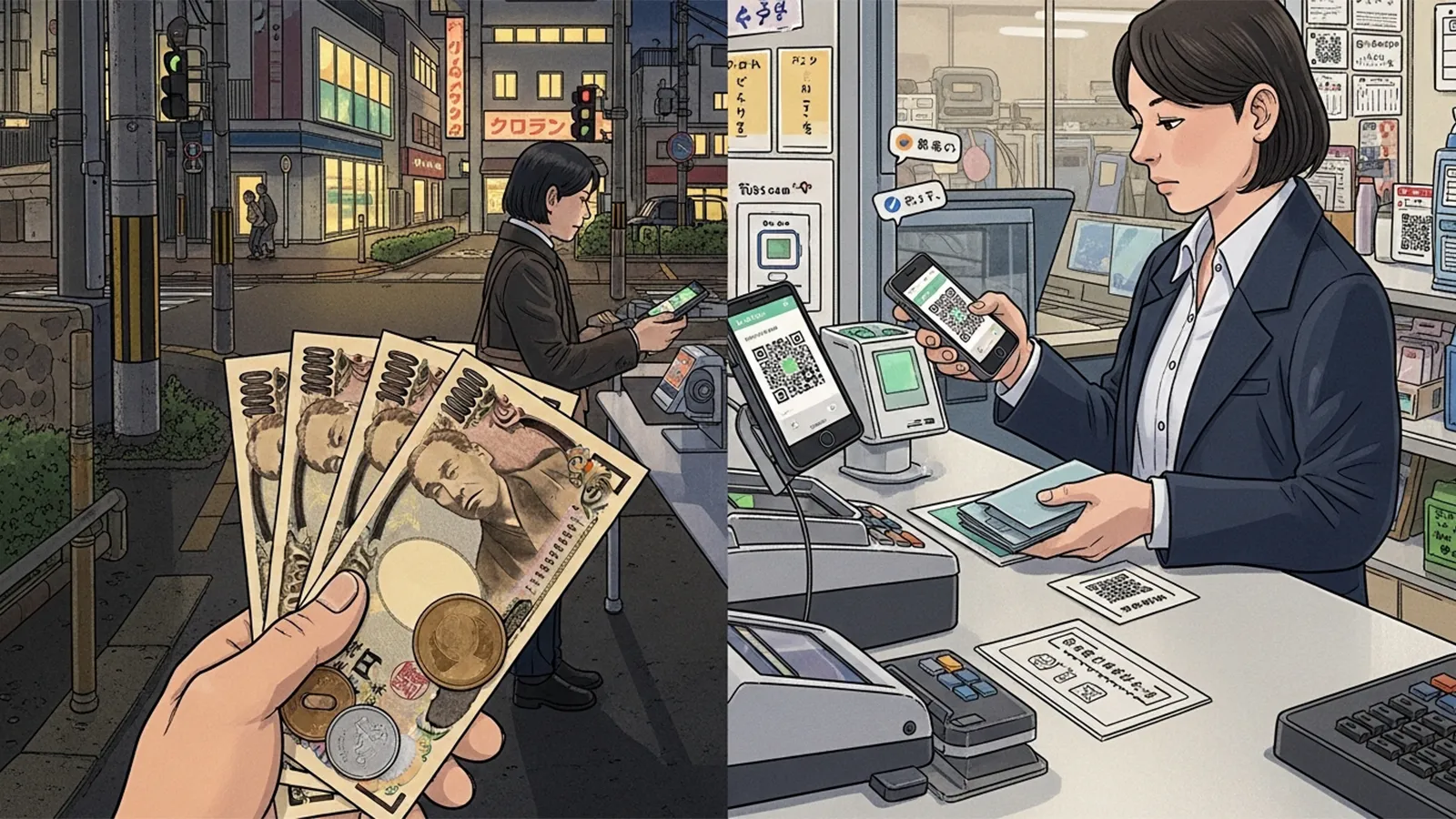

キャッシュレス決済の普及を後押しする要因は明確です。現金の印刷・輸送・管理には膨大なコストがかかります。企業にとっては、レジ締め作業の削減、釣り銭ミスの防止、売上データの即時把握といったメリットがあります。

消費者側も、小銭を持ち歩く必要がなく、ポイント還元などの付加価値を享受できます。この双方向の合理性が、キャッシュレス化を加速させています。

データという新たな価値

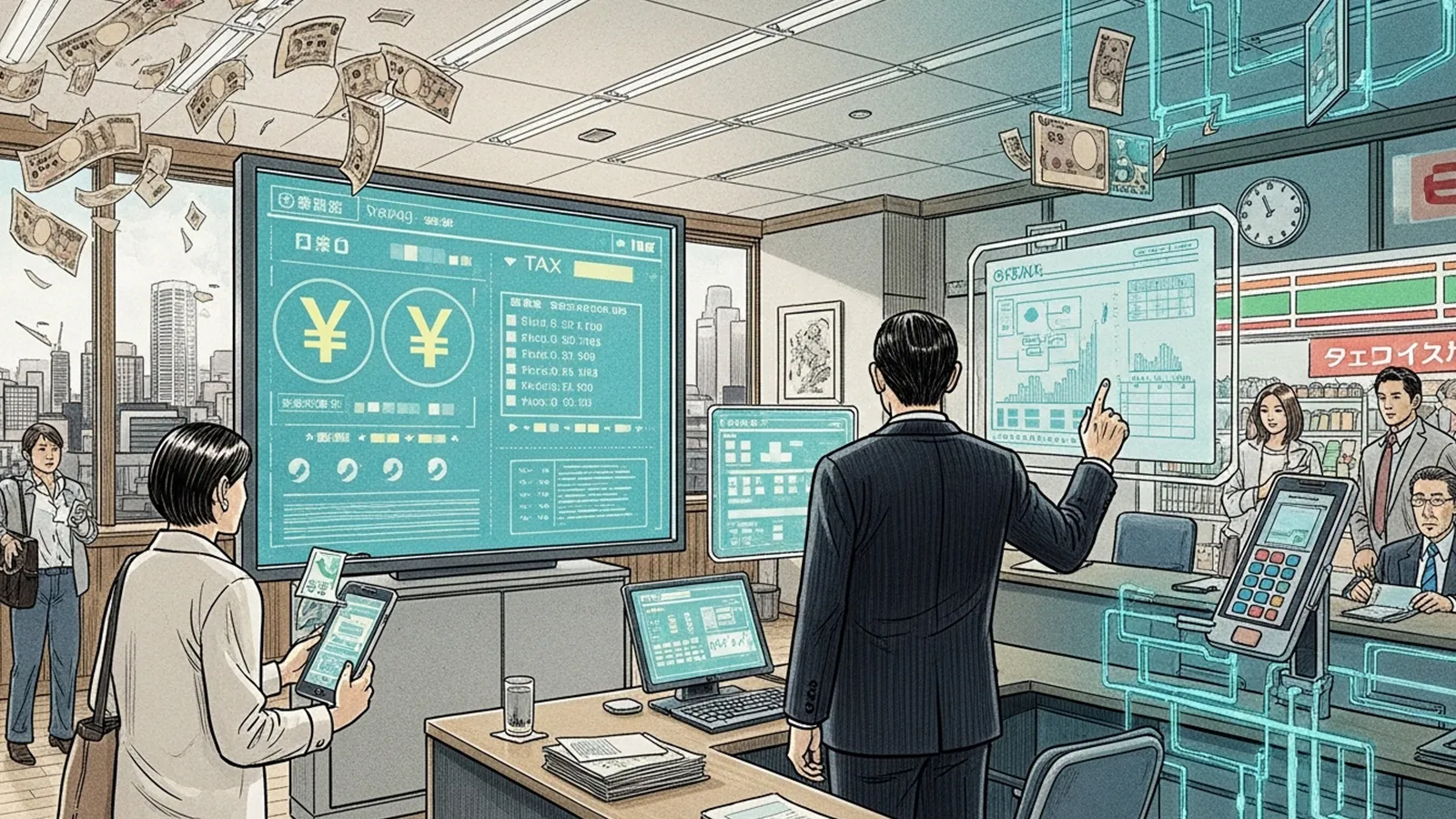

もう一つ見逃せないのが、取引データの可視化です。いつ、どこで、何に、いくら使ったのか。このデータは企業にとってマーケティングの資源であり、国家にとっては税収管理や経済政策の基礎データとなります。現金取引では得られなかった情報が、デジタル決済によって蓄積されていくのです。

現金が消えない構造的理由

固有の機能を持つインフラ

しかし、現金には代替できない特性があります。第一に匿名性です。誰が何を買ったのか記録されない自由は、プライバシーの最後の砦ともいえます。第二に即時性と分散性です。インターネット環境やシステムに依存せず、物理的な受け渡しで決済が完結します。

災害時や大規模なシステム障害が発生した際、現金は唯一機能する決済手段となることがあります。東日本大震災やサイバー攻撃による障害事例は、この脆弱性を浮き彫りにしました。

政治的・社会的なハードル

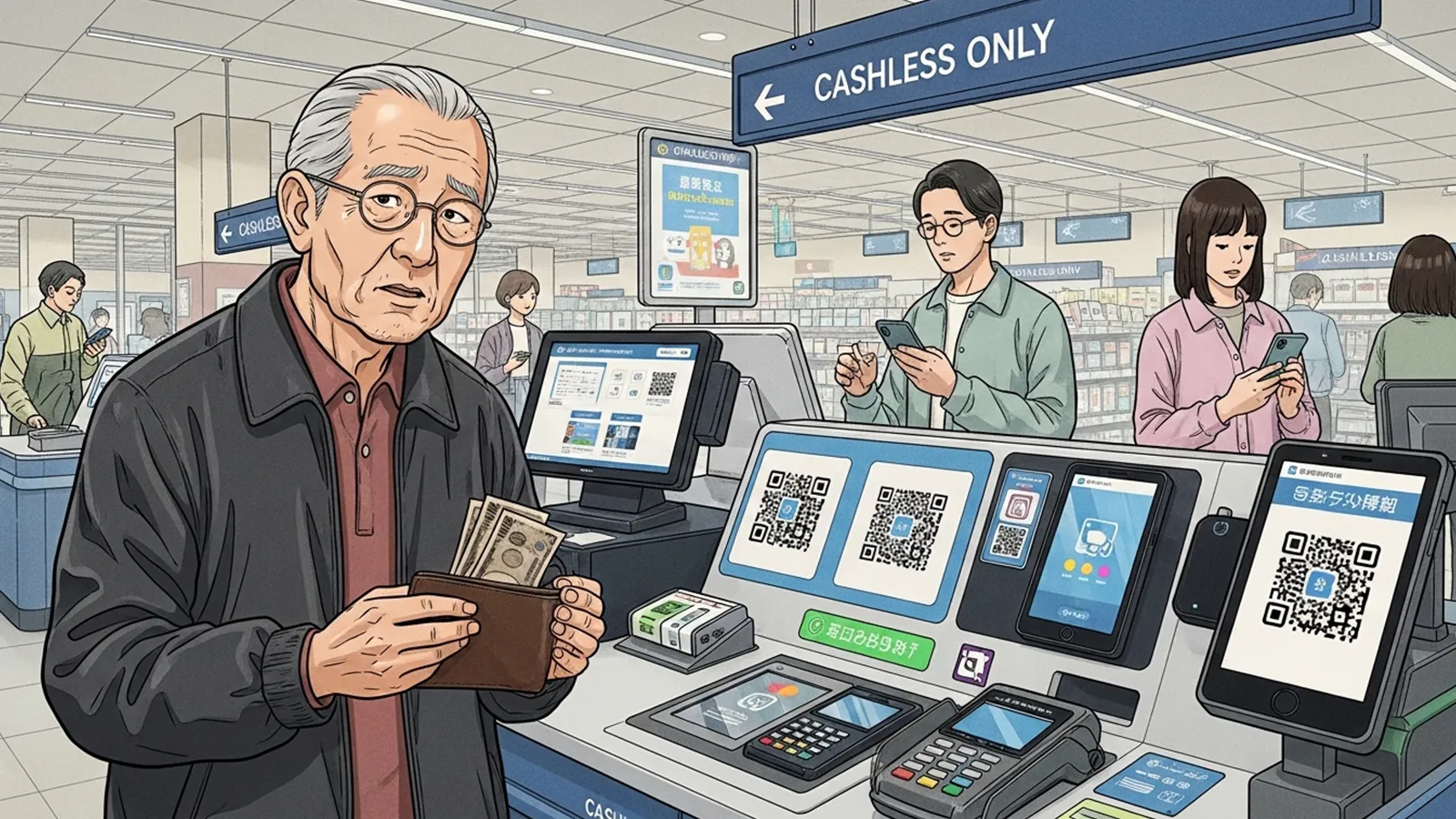

完全なキャッシュレス化には、高齢者や低所得層、デジタル機器を使えない人々をどう包摂するかという課題があります。技術的に可能であっても、社会的に受容されるかは別問題です。現金廃止は、一部の国民を経済活動から排除するリスクを孕んでいます。

また、国家が全ての取引を把握できる状態は、監視社会への懸念を呼び起こします。個人の自由と国家管理のバランスをどこに置くかは、政治的な判断を要する問題です。

消滅ではなく役割の再定義

主役から補助へという移行

現実的な未来像は、現金が「消滅」するのではなく、その位置づけが変わるという姿かもしれません。日常的な決済の大半はデジタル化され、現金は緊急時のバックアップや、特定の用途に限定される補助的インフラへと移行する可能性があります。

都市部と地方、若年層と高齢者の間で利用実態に差が生まれることも考えられます。一律の変化ではなく、地域や世代による多層的な共存が進むでしょう。

CBDCがもたらす新たな構図

中央銀行デジタル通貨(CBDC)の議論は、この構造をさらに複雑にします。CBDCは国家が発行するデジタル通貨であり、既存の民間決済サービスとは異なる性質を持ちます。現金とキャッシュレスの中間に位置する存在として、通貨システム全体の再編を促す可能性があります。

通貨とは信用の装置である

支払い手段を超えた本質

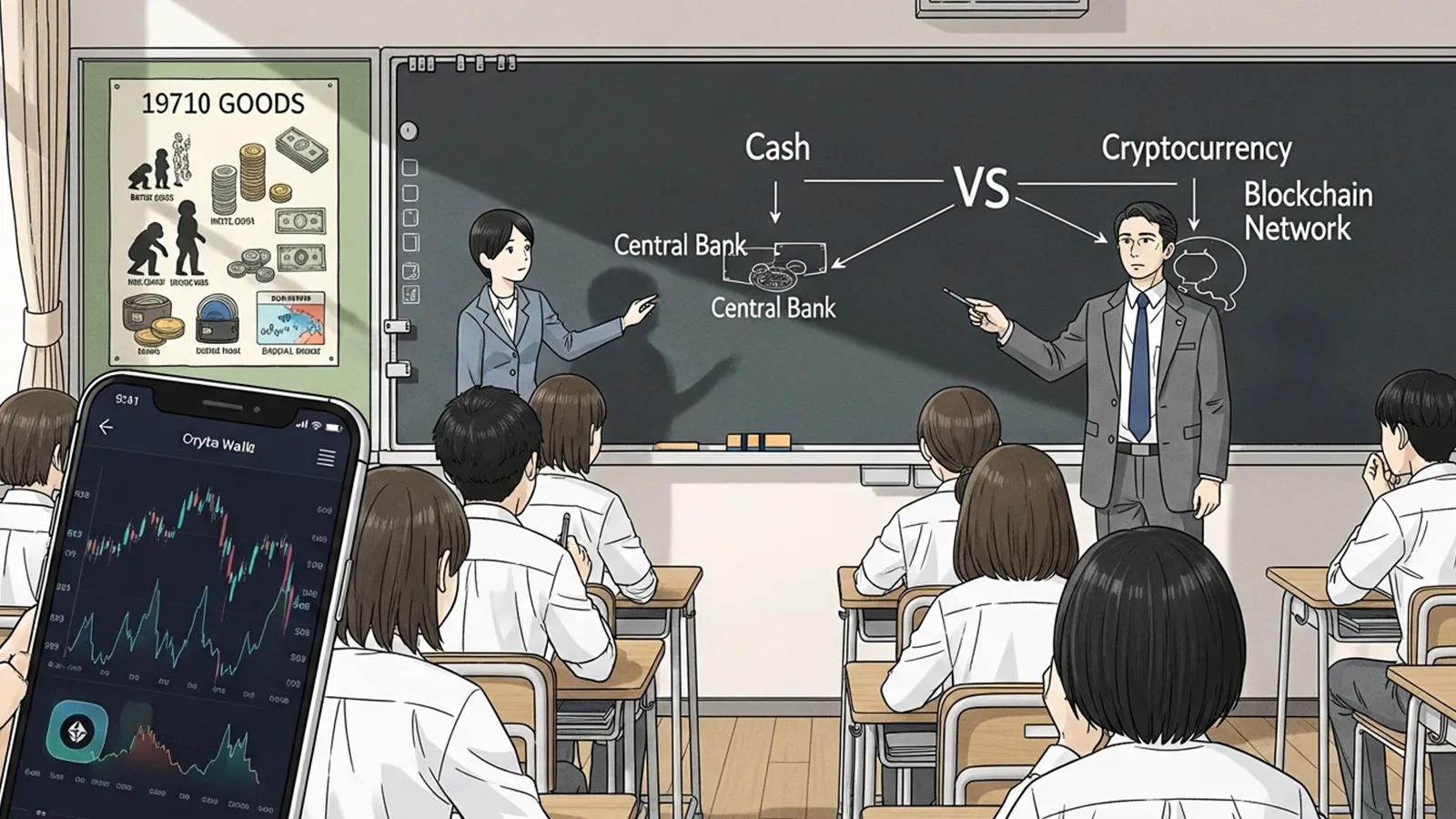

通貨を単なる「便利な支払い手段」として見ると、本質を見誤ります。通貨は国家主権の象徴であり、経済システムの信用基盤です。現金は中央銀行が発行し、国家が価値を保証する「誰もが受け取りを拒否できない」法定通貨です。

一方、デジタル決済の多くは民間企業が運営するプラットフォームです。決済データは企業に蓄積され、システムの安定性も企業に依存します。この構造の違いは、通貨主権がどこに存在するのかという問題を提起しています。

個人主権とシステム主権

現金は個人が物理的に保有し、管理します。銀行口座がなくても使え、システムダウンの影響を受けません。これは「個人主権型」の通貨といえます。

対照的に、デジタル決済は「システム主権型」です。アカウント凍結、システム障害、サービス終了といったリスクがあり、利用者は常にシステム側の判断に従属します。どちらが優れているかではなく、どちらのリスクを許容するかという選択の問題です。

未来は決まっていない

現金が消えるか、残るか。この問いに対する答えは、技術的可能性だけでは決まりません。私たちの社会が「何を重視するのか」という価値判断に左右されます。

効率性と利便性を最大化するのか、匿名性とバックアップ機能を維持するのか。中央集権的管理を受け入れるのか、分散的な自由を守るのか。現金とキャッシュレスの共存可能性を探るには、こうした問いに向き合う必要があります。

通貨の未来を考えることは、私たち自身が「どのような社会に生きたいのか」を問い直すことでもあるのです。

【テーマ】

キャッシュレス社会の進展は、

現金経済を将来的に消滅させるのか。

技術・国家・金融・社会構造の観点から冷静に整理・考察してください。

【目的】

– 「現金はなくなる/なくならない」という二項対立ではなく、構造変化として整理する

– 技術革新だけでなく、国家主権・金融システム・社会的包摂の問題を含めて多角的に考察する

– 読者が「通貨とは何か」「決済インフラとは何か」を考えるための視点を提供する

【読者像】

– 一般社会人(20〜50代)

– キャッシュレスを日常的に利用している層

– デジタル通貨やCBDCに漠然とした関心を持つ人

– 技術進歩に期待と不安の両方を感じている層

【記事構成】

1. 導入(問題提起)

– キャッシュレス決済の急速な普及という現象を提示する

– 「現金はなくなるのか?」という素朴な疑問を提示する

– この問いが単なる利便性の問題ではなく、社会構造の問題であることを示す

2. キャッシュレスが拡大する構造的理由

– 利便性・効率性・コスト削減といった経済合理性を整理する

– データ化・可視化・管理の容易さという側面に触れる

– なぜ企業・国家にとって合理的なのかを説明する

※(図:決済インフラの集中構造イメージ)

3. 現金が持つ固有の機能

– 匿名性・即時性・分散性という特徴を整理する

– 災害時やシステム障害時のバックアップ機能に触れる

– なぜ完全廃止が政治的・社会的に難しいのかを構造的に説明する

4. 消滅ではなく「位置づけの変化」という視点

– 主役から補助的インフラへという可能性を示す

– 都市部と地方、高齢者と若年層など利用格差に触れる

– CBDCやデジタル通貨が与える影響を中立的に整理する

5. 通貨の本質とは何か

– 通貨を「支払い手段」ではなく「信用と主権の装置」として整理する

– 個人主権とシステム主権の関係を説明する

※(図:現金とデジタル通貨の構造比較)

6. まとめ

– 消滅か存続かを断定しない

– 現金とキャッシュレスの共存可能性を示唆する

– 読者が自分の立ち位置を考えるための視点を提示して締めくくる

【文体・トーン】

– です・ます調

– 煽情的・断定的にならず、冷静で構造的

– 専門用語は使用してよいが、必ず簡潔な補足説明を入れる

– 「不安を煽る記事」ではなく、「考える材料を提供する記事」とする

【執筆スタンス】

– 本記事は、正解や結論を断定するものではなく、

複数の要因や構造を整理したうえでの「考察」として執筆する

– 特定の立場・価値観を押し付けず、

読者が自分で判断するための材料を提示することを重視する

【出力形式】

– Markdown形式で出力する

– 小見出し(###)を多めに使用する

– 文字数は2000〜2500字を目安とする

– 記事末尾に「タイトル案」を3つ提示する

【タイトル案に関する重要な指示(厳守)】

– タイトル案は必ず「主タイトルのみ」を出力すること

– サブタイトル・説明文・補足文は一切付けないこと

– 記号(―、──、—、:、| 等)による分割は禁止

– タイトルは1文構成とし、文を分割しないこと

– 説明的・総括的・煽情的な表現は禁止

– 「問い」の形を基本とし、読者に思考の余白を残すこと

– 文字数は25〜35文字程度を目安とする

– 抽象語のみで終わらず、問いの対象が分かる表現を必ず含めること

– 参考タイトルと同一、または類似度の高い表現は使用しないこと

– 条件を満たさないタイトルは出力しないこと

【補足指示】

– 構造整理や概念整理が有効な箇所では、以下のようなコメントを挿入してよい

※(図:決済インフラの集中と分散の対比)

※(図:現金とキャッシュレスの主権構造)

【参考タイトル(※構造参考のみ/出力・言い換え・再利用は禁止)】

「現金は本当に消えるのか?」

【バージョン情報の出力】

記事本文・タイトル案のあとに、必ず以下の形式で

「AIバージョン情報」を追記してください。

(不明な項目は「不明」と記載すること)

—

AIバージョン情報

– ベンダー:

– モデル名:

– モデルバージョン:

– 回答日時:

## 進む現金離れという現象

スマートフォンをかざすだけで決済が完了する。財布を持ち歩かない日常が当たり前になりつつあります。こうした変化は、単なる利便性の向上だけを意味するのでしょうか。それとも、通貨システムそのものの根本的な転換を示しているのでしょうか。

「現金は将来なくなるのか」という問いは、技術進歩の話だけでなく、国家の在り方、金融の仕組み、社会の包摂性といった複数の構造が絡む問題です。

## なぜキャッシュレスは拡大するのか

### 経済合理性という推進力

キャッシュレス決済の普及を後押しする要因は明確です。現金の印刷・輸送・管理には膨大なコストがかかります。企業にとっては、レジ締め作業の削減、釣り銭ミスの防止、売上データの即時把握といったメリットがあります。

消費者側も、小銭を持ち歩く必要がなく、ポイント還元などの付加価値を享受できます。この双方向の合理性が、キャッシュレス化を加速させています。

### データという新たな価値

もう一つ見逃せないのが、取引データの可視化です。いつ、どこで、何に、いくら使ったのか。このデータは企業にとってマーケティングの資源であり、国家にとっては税収管理や経済政策の基礎データとなります。現金取引では得られなかった情報が、デジタル決済によって蓄積されていくのです。

※(図:決済インフラの集中構造イメージ)

## 現金が消えない構造的理由

### 固有の機能を持つインフラ

しかし、現金には代替できない特性があります。第一に匿名性です。誰が何を買ったのか記録されない自由は、プライバシーの最後の砦ともいえます。第二に即時性と分散性です。インターネット環境やシステムに依存せず、物理的な受け渡しで決済が完結します。

災害時や大規模なシステム障害が発生した際、現金は唯一機能する決済手段となることがあります。東日本大震災やサイバー攻撃による障害事例は、この脆弱性を浮き彫りにしました。

### 政治的・社会的なハードル

完全なキャッシュレス化には、高齢者や低所得層、デジタル機器を使えない人々をどう包摂するかという課題があります。技術的に可能であっても、社会的に受容されるかは別問題です。現金廃止は、一部の国民を経済活動から排除するリスクを孕んでいます。

また、国家が全ての取引を把握できる状態は、監視社会への懸念を呼び起こします。個人の自由と国家管理のバランスをどこに置くかは、政治的な判断を要する問題です。

## 消滅ではなく役割の再定義

### 主役から補助へという移行

現実的な未来像は、現金が「消滅」するのではなく、その位置づけが変わるという姿かもしれません。日常的な決済の大半はデジタル化され、現金は緊急時のバックアップや、特定の用途に限定される補助的インフラへと移行する可能性があります。

都市部と地方、若年層と高齢者の間で利用実態に差が生まれることも考えられます。一律の変化ではなく、地域や世代による多層的な共存が進むでしょう。

### CBDCがもたらす新たな構図

中央銀行デジタル通貨(CBDC)の議論は、この構造をさらに複雑にします。CBDCは国家が発行するデジタル通貨であり、既存の民間決済サービスとは異なる性質を持ちます。現金とキャッシュレスの中間に位置する存在として、通貨システム全体の再編を促す可能性があります。

## 通貨とは信用の装置である

### 支払い手段を超えた本質

通貨を単なる「便利な支払い手段」として見ると、本質を見誤ります。通貨は国家主権の象徴であり、経済システムの信用基盤です。現金は中央銀行が発行し、国家が価値を保証する「誰もが受け取りを拒否できない」法定通貨です。

一方、デジタル決済の多くは民間企業が運営するプラットフォームです。決済データは企業に蓄積され、システムの安定性も企業に依存します。この構造の違いは、通貨主権がどこに存在するのかという問題を提起しています。

※(図:現金とデジタル通貨の構造比較)

### 個人主権とシステム主権

現金は個人が物理的に保有し、管理します。銀行口座がなくても使え、システムダウンの影響を受けません。これは「個人主権型」の通貨といえます。

対照的に、デジタル決済は「システム主権型」です。アカウント凍結、システム障害、サービス終了といったリスクがあり、利用者は常にシステム側の判断に従属します。どちらが優れているかではなく、どちらのリスクを許容するかという選択の問題です。

## 未来は決まっていない

現金が消えるか、残るか。この問いに対する答えは、技術的可能性だけでは決まりません。私たちの社会が「何を重視するのか」という価値判断に左右されます。

効率性と利便性を最大化するのか、匿名性とバックアップ機能を維持するのか。中央集権的管理を受け入れるのか、分散的な自由を守るのか。現金とキャッシュレスの共存可能性を探るには、こうした問いに向き合う必要があります。

通貨の未来を考えることは、私たち自身が「どのような社会に生きたいのか」を問い直すことでもあるのです。

—

## タイトル案

1. キャッシュレス化の先に現金の居場所はあるのか

2. 通貨のデジタル化は国家主権をどう変えるのか

3. 決済インフラの転換期に問われる通貨の本質とは

—

**AIバージョン情報**

– ベンダー: Anthropic

– モデル名: Claude

– モデルバージョン: claude-sonnet-4-5-20250929

– 回答日時: 2026年2月17日

本サイトの編集方針については「編集方針・AI利用ポリシー」をご覧ください。

※ 編集注(MANA)

本稿は、キャッシュレス化を通貨主権の所在という観点から整理し、現金とデジタル決済を「個人主権型」と「システム主権型」として対比しています。利便性の議論を超え、通貨を制度と権限の構造として捉える点に特徴があります。他AIの整理と比較することで、主権の位置づけの違いが見えてきます。