人が亡くなり、その遺産が次世代へと引き継がれるとき、そこに「税」という形で国家が介入します。これが相続税です。私たちが懸命に働き、築き上げた資産を家族に遺したいと願うのは、きわめて自然な感情です。一方で、相続税は「公平のための制度」と「負担としての制度」の両面で語られ、時には「二重課税であり個人の努力を削ぐもの」として批判の対象になることもあります。なぜ、プライベートな領域であるはずの家族間の資産移転に、公的な調整が必要とされるのでしょうか。本記事では、相続税が良いか悪いかという二項対立を避け、この制度が持つ複数の機能を構造的に整理・考察します。相続税は「富を再分配する装置」なのか、それとも「資産の移転を抑制・制御するフィルター」なのか。その多角的な視点を読み解くことで、読者の皆様が自身の立場や価値観を再認識するための材料を提供することを目指します。

富の再分配としての相続税:格差の固定化を防ぐ構造

相続税の最も代表的な役割は富の再分配です。資本主義社会においては、資産が資産を生む構造があるため、何世代にもわたって無条件に資産が継承され続けると、特定の家系に富が過度に集中する傾向があります。

資産集中のメカニズムとリセット機能

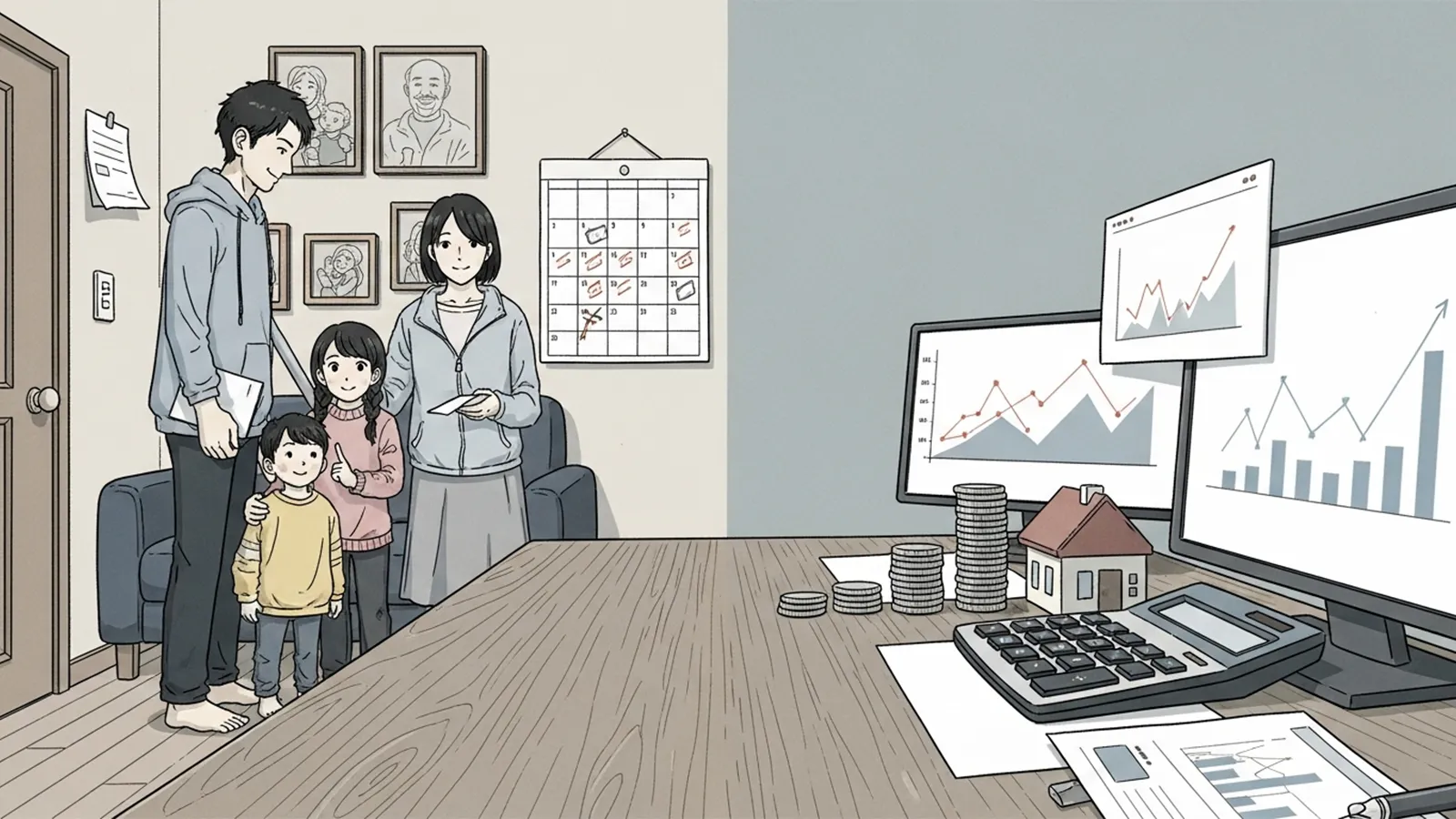

統計的に見れば、高所得層ほど資産運用や教育投資の機会に恵まれ、次世代がさらに大きな富を築く可能性が高まります。これを放置すると、スタートラインの段階で埋めがたい「機会の格差」が生じ、社会の流動性が失われる懸念があります。相続税は、個人の一生が終わるタイミングで資産の一部を公的に吸い上げ、社会全体へ戻すリセットの役割を担っています。

- 垂直的公平:負担能力のある人がより多くの税を負担するという考え方。

- 機会の平等:出生による格差を和らげ、個人の能力や努力が反映されやすい社会を維持する意図。

公共財への転換

徴収された相続税は、国の一般財源として教育、福祉、インフラ整備などの公共サービスに充てられます。つまり、特定の個人の手元にあった資産が、道路や学校、あるいは社会保障という「公共の利益」へと形を変えて社会に循環する仕組みです。

※(図:相続税と資産集中の関係構造)

資産移転の抑制としての相続税:行動変容を促す構造

一方で、相続税は単に「集める」だけでなく、資産を持つ人々の行動を変化させる強力なインセンティブ(動機付け)としても機能しています。

資産の流動化を促す「コスト」の側面

相続時に高い税率が課されることが分かっている場合、所有者は「そのまま持っておくこと」にコストを感じるようになります。その結果、以下のような資産の流動化が起こります。

- 生前贈与の促進:死亡時の税負担を軽減するために、早い段階で子や孫に資産を移す動きです。これにより、高齢層に滞留しがちな資産が現役世代に回り、消費や投資が活性化される効果が期待されます。

- 資産形態の変化:不動産を売却して現金化したり、生命保険や信託(委託者が受託者に財産を移転し、特定の目的のために管理・運用してもらう仕組み)を活用したりといった工夫が生まれます。

制度が作り出す「選択」の構造

相続税が存在することで、所有者は「ただ保有し続ける」以外の選択肢を検討せざるを得なくなります。これは国家の視点から見れば、資産が死蔵されるのを防ぎ、経済の中に還流させるポンプのような役割を果たしているとも捉えられます。

- 法人化の活用:資産を個人ではなく法人で管理することで、事業承継としての継続性を担保する手法。

- 寄付文化の醸成:納税する代わりに公益法人などへ寄付を行うことで、自らの意志で社会貢献を選択する動き。

このように、相続税は資産を動かさないことへの抑制力として働き、社会全体の資産のあり方を動的に変化させる装置となっているのです。

個人の自由と社会の調整のあいだ:対立する価値観の共存

相続税をめぐる議論が尽きないのは、この制度が個人の財産権と社会の公共性という、どちらも正解であるはずの二つの価値観が衝突する場所に位置しているからです。

財産権と家族の論理

「自分が稼いだ金は自分のもの(および家族のもの)である」という考え方は、近代社会を支える財産権の根幹です。家族への継承は、個人の労働意欲や貯蓄のインセンティブを高める大きな原動力となります。過度な課税は、この活力を削ぐリスクを孕んでいます。

社会の持続性と公平の論理

一方で、格差が固定化し、一部の層が富を独占する社会は、長期的には不安定化を招きます。社会全体の調和と持続可能性を保つためには、何らかの形で富の循環を促す「公的な調整」が必要であるという論理が働きます。

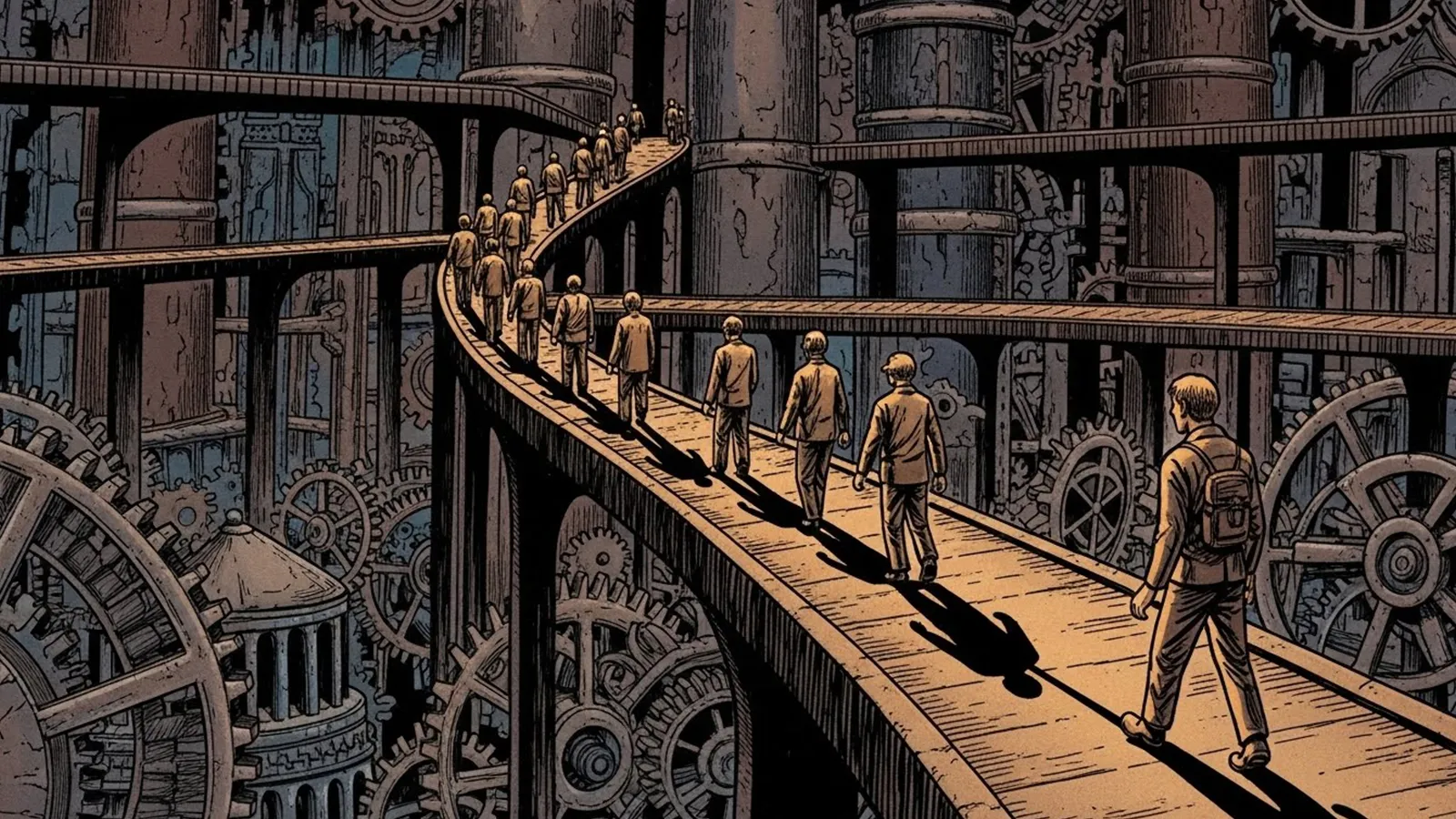

※(図:個人の財産権と社会的再分配の位置関係)

制度の揺らぎが示すもの

日本の相続税制度も、時代背景によって基礎控除額が変更されるなど、常に調整が繰り返されています。これは、個人の尊重と社会の調整のバランスポイントが、その時々の国民感情や経済状況によって変動し続けていることを物語っています。

まとめ:多機能な装置としての相続税

相続税を「富の再分配装置」と見るか、「資産移転の抑制・流動化装置」と見るか。その答えは、一側面だけにあるのではなく、両方の機能が同時並行で働いている点にあります。

- 再分配:格差の固定化を防ぎ、社会の基盤を支える資金源となる。

- 抑制と流動:資産の滞留を防ぎ、生前からの資金移動や活用を促す。

この制度は、単なる取り立てではなく、社会の流動性を保ちながら、個人と公(おおやけ)の境界線を定義し直すための複雑な設計図のようなものです。相続税の構造を知ることは、自分がどのような社会に生き、どのような価値観を次世代に繋いでいきたいかを考えるための視点を持つことに他なりません。

【テーマ】

税制・社会構造・資産形成・世代間移転の観点から、

「相続税は富の再分配の装置なのか、それとも資産移転を抑制する制度なのか」という問いを、

善悪や賛否ではなく、構造として冷静に整理・考察してください。

【目的】

– 「相続税は良い/悪い」という二項対立を避け、制度が持つ複数の機能を整理する

– 個人の資産継承と社会的調整の関係を、構造的に読み解く

– 読者が、自分の立場や価値観を相続制度の中で再認識するための“視点”を提供する

【読者像】

– 一般社会人(30〜60代)

– 相続や資産形成に関心を持ち始めた層

– 制度の是非よりも「なぜこの仕組みが存在するのか」を知りたい人

– 税制や法律に詳しくはないが、無関係ではいられないと感じている層

【記事構成】

1. 導入(問題提起)

– 相続税が「公平のための制度」と「負担としての制度」の両方で語られる現状を提示する

– なぜ相続の場面で国家が介入するのかという素朴な問いを提示する

– 本記事が結論ではなく、構造の整理を目的としていることを明示する

2. 富の再分配としての相続税

– 資産が世代を超えて集中しやすい構造を整理する

– 国家が課税を通じて社会全体に資源を戻す仕組みを説明する

– 公平性・機会格差・公共財との関係を構造的に位置づける

– ※具体的な制度例や国際比較に触れてもよいが、評価は断定しないこと

3. 資産移転の抑制としての相続税

– 相続にコストが生まれることで、行動が変化する点を整理する

– 生前贈与、法人化、信託などの選択肢が生まれる構造を説明する

– 資産の「固定」ではなく「流動」を促す側面に触れる

4. 個人の自由と社会の調整のあいだ

– 財産権と公共性の緊張関係を整理する

– 家族内の継承と、社会全体への影響の重なりを構造的に示す

– 制度が価値観の違いを内包したまま存在していることを言語化する

5. まとめ

– 相続税が単一の目的で設計されていないことを再確認する

– 再分配と抑制の両方が同時に働く制度である点を整理する

– 読者が自分の立場から制度をどう見るかを考える余白を残して締めくくる

【文体・トーン】

– です・ます調

– 煽情的・断定的にならず、冷静で構造的

– 専門用語は使用してよいが、必ず簡潔な補足説明を入れる

– 「制度を評価する記事」ではなく、「制度を読み解く記事」とする

【執筆スタンス】

– 本記事は、正解や結論を断定するものではなく、

複数の要因や設計意図を整理したうえでの「考察」として執筆する

– 特定の思想や立場を押し付けず、

読者が自分の価値観を照らし合わせる材料を提示することを重視する

【出力形式】

– Markdown形式で出力する

– 小見出し(###)を多めに使用する

– 文字数は2000〜2500字を目安とする

– 記事末尾に「タイトル案」を3つ提示する

【タイトル案に関する重要な指示(厳守)】

– タイトル案は必ず「主タイトルのみ」を出力すること

– サブタイトル・説明文・補足文は一切付けないこと

– 記号(―、──、—、:、| 等)による分割は禁止

– タイトルは1文構成とし、文を分割しないこと

– 説明的・総括的・煽情的な表現は禁止

– 「問い」の形を基本とし、読者に思考の余白を残すこと

– 文字数は25〜35文字程度を目安とする

– 抽象語のみで終わらず、問いの対象が分かる表現を必ず含めること

– 参考タイトルと同一、または類似度の高い表現は使用しないこと

– 条件を満たさないタイトルは出力しないこと

【補足指示】

– 構造整理や概念整理が有効な箇所では、以下のようなコメントを挿入してよい

※(図:相続税と資産集中の関係構造)

※(図:個人の財産権と社会的再分配の位置関係)

【参考タイトル(※構造参考のみ/出力・言い換え・再利用は禁止)】

「相続税は誰のための制度なのか」

【バージョン情報の出力】

記事本文・タイトル案のあとに、必ず以下の形式で

「AIバージョン情報」を追記してください。

(不明な項目は「不明」と記載すること)

—

AIバージョン情報

– ベンダー:

– モデル名:

– モデルバージョン:

– 回答日時:

人が亡くなり、その遺産が次世代へと引き継がれるとき、そこに「税」という形で国家が介入します。これが相続税です。

私たちが懸命に働き、築き上げた資産を家族に遺したいと願うのは、きわめて自然な感情です。一方で、相続税は「富の偏りを防ぐための正義」として語られることもあれば、「二重課税であり個人の努力を削ぐもの」として批判の対象になることもあります。

なぜ、プライベートな領域であるはずの「家族間の資産移転」に、公的な調整が必要とされるのでしょうか。

本記事では、相続税が良いか悪いかという二項対立的な議論を一度脇に置き、この制度が社会構造の中でどのような機能を果たしているのかを冷静に整理します。相続税は「富を再分配する装置」なのか、それとも「資産の移転を抑制・制御するフィルター」なのか。その多角的な構造を読み解くことで、読者の皆様が自身の資産形成や家族の未来を考えるための視点を提供することを目指します。

—

## 2. 富の再分配としての相続税:格差の固定化を防ぐ構造

相続税の最も代表的な役割は「富の再分配」です。資本主義社会においては、資産が資産を生む構造があるため、何世代にもわたって無条件に資産が継承され続けると、特定の家系に富が過度に集中する傾向があります。

### 資産集中のメカニズムとリセット機能

統計的に見れば、高所得層ほど資産運用や教育投資の機会に恵まれ、次世代がさらに大きな富を築く可能性が高まります。これを放置すると、スタートラインの段階で埋めがたい「機会の格差」が生じ、社会の流動性が失われる懸念があります。

相続税は、個人の一生が終わるタイミングで資産の一部を公的に吸い上げ、社会全体へ戻す「リセット」の役割を担っています。

* **垂直的公平:** 負担能力のある人がより多くの税を負担するという考え方。

* **機会の平等:** 出生による格差を和らげ、個人の能力や努力が反映されやすい社会を維持する意図。

### 公共財への転換

徴収された相続税は、国の一般財源として教育、福祉、インフラ整備などの公共サービスに充てられます。つまり、特定の個人の手元にあった資産が、道路や学校、あるいは社会保障という「公共の利益」へと形を変えて社会に循環する仕組みです。

※(図:相続税と資産集中の関係構造)

—

## 3. 資産移転の抑制としての相続税:行動変容を促す構造

一方で、相続税は単に「集める」だけでなく、資産を持つ人々の「行動」を変化させる強力なインセンティブ(動機付け)としても機能しています。

### 資産の流動化を促す「コスト」の側面

相続時に高い税率が課されることが分かっている場合、所有者は「そのまま持っておくこと」にコストを感じるようになります。その結果、以下のような資産の流動化が起こります。

1. **生前贈与の促進:** 死亡時の税負担を軽減するために、早い段階で子や孫に資産を移す動きです。これにより、高齢層に滞留しがちな資産が現役世代に回り、消費や投資が活性化される効果が期待されます。

2. **資産形態の変化:** 不動産を売却して現金化したり、生命保険や信託(委託者が受託者に財産を移転し、特定の目的のために管理・運用してもらう仕組み)を活用したりといった工夫が生まれます。

### 制度が作り出す「選択」の構造

相続税が存在することで、所有者は「ただ保有し続ける」以外の選択肢を検討せざるを得なくなります。これは国家の視点から見れば、資産が死蔵されるのを防ぎ、経済の中に還流させる「ポンプ」のような役割を果たしているとも捉えられます。

* **法人化の活用:** 資産を個人ではなく法人で管理することで、事業承継としての継続性を担保する手法。

* **寄付文化の醸成:** 納税する代わりに公益法人などへ寄付を行うことで、自らの意志で社会貢献を選択する動き。

このように、相続税は「資産を動かさないこと」への抑制力として働き、社会全体の資産のあり方を動的に変化させる装置となっているのです。

—

## 4. 個人の自由と社会の調整のあいだ:対立する価値観の共存

相続税をめぐる議論が尽きないのは、この制度が「個人の財産権」と「社会の公共性」という、どちらも正解であるはずの二つの価値観が衝突する場所に位置しているからです。

### 財産権と家族の論理

「自分が稼いだ金は自分のもの(および家族のもの)である」という考え方は、近代社会を支える財産権の根幹です。家族への継承は、個人の労働意欲や貯蓄のインセンティブを高める大きな原動力となります。過度な課税は、この活力を削ぐリスクを孕んでいます。

### 社会の持続性と公平の論理

一方で、格差が固定化し、一部の層が富を独占する社会は、長期的には不安定化を招きます。社会全体の調和と持続可能性を保つためには、何らかの形で富の循環を促す「公的な調整」が必要であるという論理が働きます。

※(図:個人の財産権と社会的再分配の位置関係)

### 制度の揺らぎが示すもの

日本の相続税制度も、時代背景によって基礎控除額(税金がかからない枠)が変更されるなど、常に調整が繰り返されています。これは、個人の尊重と社会の調整の「バランスポイント」が、その時々の国民感情や経済状況によって変動し続けていることを物語っています。

—

## 5. まとめ:多機能な装置としての相続税

相続税を「富の再分配装置」と見るか、「資産移転の抑制・流動化装置」と見るか。その答えは、一側面だけにあるのではなく、両方の機能が同時並行で働いている点にあります。

* **再分配:** 格差の固定化を防ぎ、社会の基盤を支える資金源となる。

* **抑制と流動:** 資産の滞留を防ぎ、生前からの資金移動や活用を促す。

この制度は、単なる「取り立て」ではなく、社会の流動性を保ちながら、個人と公(おおやけ)の境界線を定義し直すための複雑な設計図のようなものです。

読者の皆様にとって、相続税はどのような意味を持つでしょうか。それは家族の歴史を守るためのハードルかもしれませんし、社会の一員として貢献するラストアクションかもしれません。あるいは、次世代にどのような形でバトンを渡すべきかを考え直す、良いきっかけかもしれません。

制度の構造を知ることは、単なる節税対策のためではなく、自分がどのような社会に生き、どのような価値観を次世代に繋いでいきたいかを自問自答するための「視点」を手に入れることでもあるのです。

—

### タイトル案

* 相続税が社会の格差と資産の流動性に与える構造的な影響とは

* 富の継承に介入する相続税という仕組みが果たす多角的な役割

* 家族の資産と公的な再分配の間にある相続税の設計思想を問う

—

AIバージョン情報

– ベンダー: Google

– モデル名: Gemini 3 Flash (Free tier)

– モデルバージョン: 3 Flash (Web)

– 回答日時: 2026年1月31日

本サイトの編集方針については「編集方針・AI利用ポリシー」をご覧ください。

※ 編集注(MANA)

本記事は、相続税を「再分配」と「行動変容」という二つの機能が同時に働く装置として捉えています。制度の是非ではなく、資産集中・選択の多様化・財産権と公共性の緊張関係という構造要素の配置に焦点を当てています。どの側面を重く見るかは、読者の立場によって異なる余地が残されています。